米10年物国債利回り(米長期金利) 日足 (出所:TradingView)

ドルインデックス 日足 (出所:TradingView)

ユーロ/米ドル 日足 (出所:TradingView)

英ポンド/米ドル 日足 (出所:TradingView)

豪ドル/米ドル 日足 (出所:TradingView)

米ドル/円 日足 (出所:TradingView)

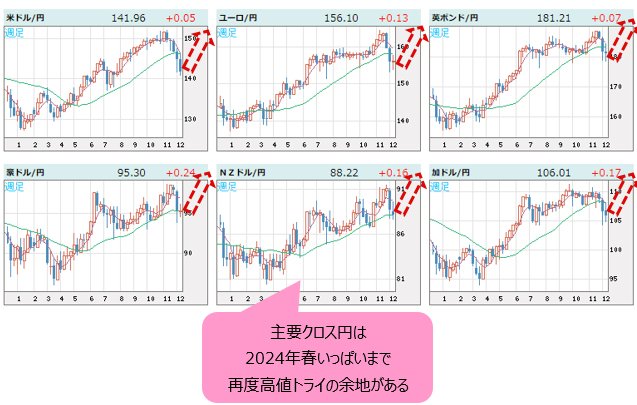

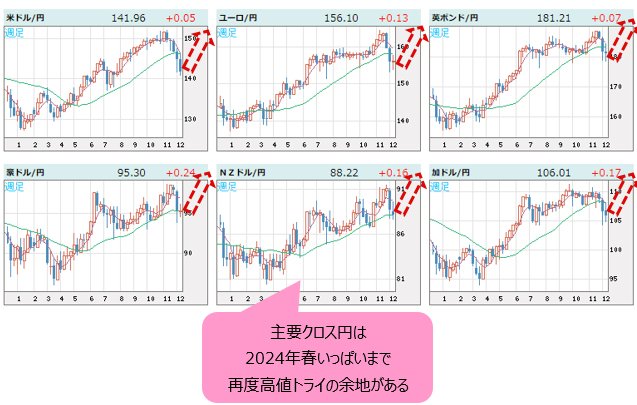

世界の通貨VS円 週足 (出所:ザイFX!)

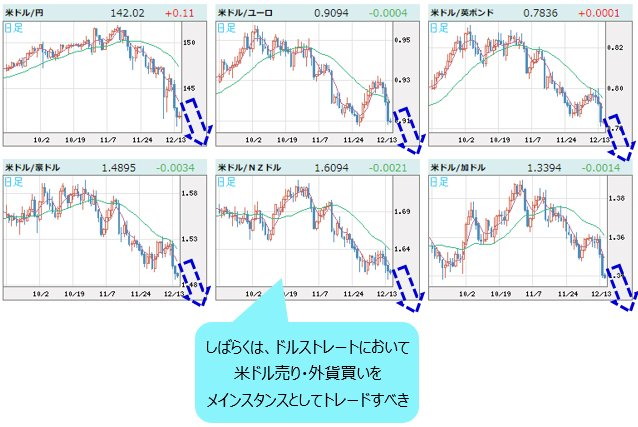

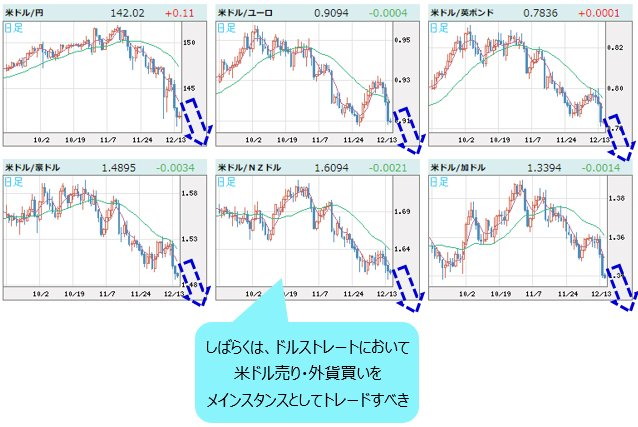

米ドルVS世界の通貨 (出所:ザイFX!)

FOMC通過後、米長期金利が急落し、米ドル全面安に

FOMC通過後、米長期金利は急落してきた。無理もない、FRB(米連邦準備制度理事会)は政策金利を予想どおり据え置き、インフレ鈍化を背景に金利見通しを引き下げたからだ。マーケットは来年(2024年)3回分、計0.75%の利下げを織り込み、米金利の急低下をもたらした。

米10年物国債利回り(米長期金利)は、一気に200日移動平均線を割り込み、執筆中の現時点では、一時3.886%まで低下した。

当然のように、連動した米ドル売り(あるいは米ドルロング筋の損切り)も殺到し、ドルインデックスは101.39まで下落。米ドル全面安の様相を呈している。

もっとも、筆者は以前のコラムで、アノマリー(統計)上、12月に米ドルが一番売られやすい傾向を指摘していたから、FOMC通過後の米ドル安加速はむしろ当然視すべきである上、米ドル安のスピードはさらに加速していくだろうと思う。

【※関連記事はこちら!】

⇒12月の米ドルは売られやすい! 米ドル/円は再度の高値更新はおろか、150円台半ばへの回復も難しい! 年内、ユーロ/円や英ポンド/円は依然として上昇を維持しそう(2023年12月1日、陳満咲杜)

なにしろ、米ドル安の基調はFOMC前にて、すでに決定していた。さらにFOMC通過で、米ドル売りの障害が取り払われたと言える。

米ドル全面安、また、米ドル安の加速があれば、まず、ユーロが買われるだろう。実際、執筆中の現時点で、ユーロ/米ドルは1.1ドルの節目を回復。2023年10月安値を起点とした上昇波の継続で、今年(2023年)夏場の高値を再打診していくだろう。

今の勢いでは、年内は無理でも来年(2024年)早々、今年(2023年)の高値をブレイクしていくとみる。

同じように、英ポンド/米ドルの高値更新も時間の問題であろう。出遅れている豪ドルあたりは、対米ドルでは2023年以来のメインレジスタンスラインをブレイクしており、しばらく強気変動を維持していく可能性が大きい。

米ドル全面安とはいえ、対円での下落は限定される可能性大

となると、理論上、米ドル/円もガンガン安値をトライしていく流れにあるが、筆者は少し慎重な見方を取っている。

要するに、日銀による早期政策修正なしでは、米ドル全面安とはいえ、対円での下落は限定される可能性が大きい。

なにしろ、岸田首相の支持率がかなり落ち込んでおり、自民党もバーティー券の問題で大分、揺らいでいる。このような状況の中、はたして日銀が、ヘタに政策修正をできるかと聞かれると、やはりNOだと思う。

そもそもインフレの進行に賃上げが付いてきておらず、先日、19カ月連続の実質賃金下落が発表されたばかりだ。

このような状況の中、賃上げの実績を政策修正の前提条件と繰り返し言ってきた日銀さんが、このタイミングで何らかの修正を行ったら、とんでもない事態を招くだろう。常識の範囲で言えば、あり得ない。

だからこそ、先日の植田日銀総裁の言葉を取り上げ、米ドルの急落を「チャレンジング・ショック」と呼ぶ方々は、基本的に間違っていると思う。日銀政策の思惑があっても、2023年の年内政策修正は憶測のほかあるまい。だから、「チャレンジング・ショック」はなかったはずだ。

言ってみれば、米ドル全体が反落していくトレンドの中で、円は売られすぎだった。何らかの材料が浮上したから、米ドル売りの口実として利用されただけだ。米ドル全体の頭打ち、また、米ドル安の可能性から考えて、植田日銀総裁が何も言わなくても米ドル/円は下落してくるから、あくまで値幅や速度の問題だとみる。

ゆえに、これからも米ドル全面安が続くとみるが、日銀政策修正の客観的な証拠なしでは対円の下落速度は制限されるだろう。

むしろ、2023年年内の政策修正なし、また、タカ派の示唆なしでは、円の反発が再度、抑えられる可能性がある。

しばらくは円がらみの通貨ペアを避け、ドルストレートの取引に専念したほうが効率的

だからこそ、大きなトレンドとして、筆者はユーロ/円をはじめ、主要クロス円(米ドル以外の通貨と円との通貨ペア)の上昇トレンドはなお終わっていないとみる。2023年年内は無いと思うが、来年(2024年)春いっぱいまで再度高値トライの余地ありと思う。

したがって、しばらくトレードにおけるスタンスは明白だ。米ドル全面安なので、ドルストレートにおいて米ドル売り・外貨買いをメインスタンスとすべきだが、米ドル/円の売りは優先順位として低いから、ユーロ/米ドルなど、そのほかの主要ドルストレートのほうが選好されるべきだ。

だからこそ、クロス円はごく短期の視点ではなお下値余地があるものの、限定される上、押し目があれば拾っていく、というスタンスは有効であろう。

ただし、この場合でも、たちまち大きな利益を得るということはできない可能性が大きいから、スイングトレードとして辛抱強くやれないと、うまくいかないかもしれない。

というのも、前回の本コラムをもって指摘したように、クロス円全般の流れがいったん「壊れた」から、修復するまで時間がかかるはずだ。押し目買いがうまくいったとしても、あくまでレンジの範疇にあるから、本格的な上昇トレンドが再開されるまで、限定的な利益しか得られない公算が大きい。

【※関連記事はこちら!】

⇒急激な円高は「尋常ではない行きすぎた円安」が原因。米ドル/円は146円~147円台が抵抗帯に、クリスマスバーゲン状態のクロス円は押し目買いスタンスを維持(2023年12月8日、陳満咲杜)

そうなると、しばらく円がらみの通貨ペアを避け、ドルストレートの取引に専念したほうが効率的だと思う。トレードとは、できるだけ明白なトレンドに乗ることに尽きるから、年末年始においては、しばらく素直な米ドル売り(ドルストレートにおいて)の方がうまくいくと思う。市況はいかに。

10:00執筆

ザイFX!