고금리·대규모 투자·실적 저하 삼중고

[※편집자주 : SK그룹을 바라보는 금융시장의 시선이 달라지고 있습니다. 가파른 금리 상승에 SK그룹의 막대한 투자 부담과 주요 사업 실적 저하 등이 맞물리면서 우려가 이어지는 모습입니다. 연합인포맥스는 SK그룹을 바라보는 시장 분위기와 함께 조달 현황 및 전망 등을 네 꼭지로 진단합니다.]

(서울=연합인포맥스) 피혜림 기자 = SK그룹은 조달 시장을 가장 적극적으로 활용하는 그룹으로 꼽힌다. 금융시장에서 마련한 자금으로 설비투자와 사업 확장, 인수·합병(M&A) 등에 나서 몸집을 불려 왔다.

고금리 시대로 바뀌면서 SK그룹의 성장을 뒷받침했던 자금 차입이 부메랑으로 돌아오고 있다. 이자 부담이 급증한 것은 물론, 주요 사업의 실적 부진이 더해져 금융시장 내 우려가 커지고 있다.

특히 반도체와 배터리 등의 사업군에서 향후에도 대규모 투자가 불가피해 SK그룹을 둘러싼 시장의 불안은 당분간 이어질 전망이다.

◇DCM부터 ECM까지 전방위 조달…금리 인상에 직격탄

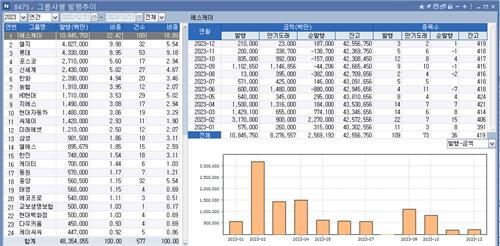

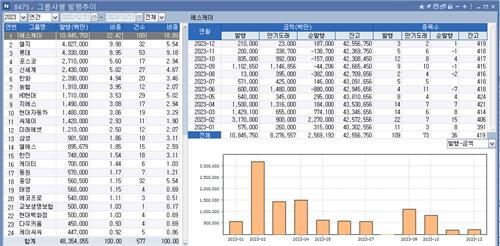

21일 연합인포맥스 ‘그룹사별 발행 추이'(화면번호 8475)에 따르면 올해 SK그룹이 국내 회사채 시장에서 마련한 자금은 10조8천457억원에 달했다. 국내 그룹사 중 가장 많은 물량으로, 전체 그룹사 발행물의 22.42%에 달하는 비중이다. 순발행 규모는 2조5천691억원이다.

SK그룹은 지난 2018년부터 국내 채권 시장에서 연간 7조~8조원가량을 조달했다. 발행액은 2019년 10조980억원으로 급증한 후 다시 통상적인 수준을 유지했으나 올해 또다시 최대 조달액을 경신했다. 연합인포맥스가 데이터를 집계한 2000년 이후 최대 규모다.

해외 채권 시장에서도 조달에 박차를 가하고 있다. 지난 1월 SK하이닉스(25억달러)를 시작으로 SK온(9억달러), SK브로드밴드(3억달러)가 달러화 채권 시장을 찾았다.

SK온은 KB국민은행 지급보증으로 신용도를 보강해 달러채 데뷔전을 마쳤다. 세 발행사가 올해 공모 한국물 시장에서 마련한 자금만 37억달러(약 4조8천248억원)에 달한다.

주식자본시장(ECM)도 적극적으로 활용했다. SK바이오팜과 SK바이오사이언스는 각각 2020년과 2021년 기업공개(IPO)를 통해 각각 9천600억원, 1조5천억원에 달하는 자금을 마련했다. 이후 SK에코플랜트와 SK스퀘어, SK팜테코, SK온 등도 프리IPO(상장 전 투자유치)로 조달을 마쳤다.

지난 4월에는 SK하이닉스가 해외 시장에서 17억달러(약 2조2천억원)어치 교환사채(EB)를 발행하기도 했다.

SK그룹의 전략은 2021년까지만 해도 시장의 호응을 얻었다. 저금리 기조가 이어지면서 1%대 발행 금리를 형성하는 등 조달 부담이 크지 않았다. 풍부한 유동성에 힘입은 주식 시장 호조로 관련 투자 유치도 순조로웠다. 이를 통해 설비투자 및 사업 확장 등에 나서 성장 동력을 갖춰나갔다.

하지만 2021년 금리 상승에 속도가 붙으면서 분위기가 달라지기 시작했다. 조달 금리가 치솟으면서 금융비용 부담이 가중됐다. 시중 유동성까지 위축되며 프리IPO 등도 난항을 겪었다. IPO 시장이 얼어붙어 관련 조달 계획에도 차질이 생겼다.

일례로 SK㈜의 3년물 회사채 발행금리는 2021년 상반기까지만 해도 1%대 수준이었다. 하지만 이후 기준금리 인상에 속도가 붙으면서 지난해 말 찍은 동일 만기의 회사채 금리는 5% 중반대까지 치솟았다. SK그룹은 매년 상당한 자금을 시장에서 마련해 터라 조달 비용 증가에 따른 자금 부담이 더욱 클 수밖에 없었다.

◇투자 부담에 실적 저하까지…재무 리스크 가중

문제는 금리 부담에도 SK그룹이 당분간 조달을 이어갈 수밖에 없다는 점이다. 그룹 실적을 뒷받침하는 주요 산업들이 대규모 설비 투자를 필요로 하는 데다 SK온의 배터리 사업 등도 케팩스(CAPEX) 규모가 상당하다.

더욱이 지난해 하반기부터 반도체와 정유·화학 등 그룹 내 실적 비중이 높은 계열사들의 실적이 고꾸라지기 시작했다. 업황 저하로 영업 적자를 기록하는 곳도 등장하면서 재무 부담이 가중됐다. 막대한 투자금을 투입하고 있는 SK온의 실적도 궤도에 오르지 못하면서 우려를 키웠다.

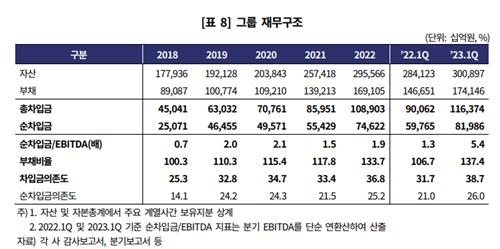

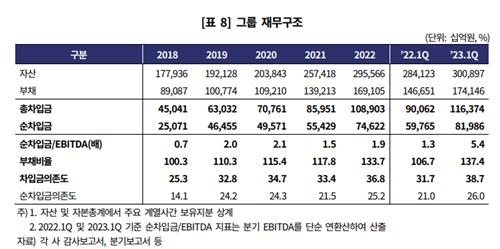

이에 SK그룹의 재무 지표도 급격히 악화했다. 2022년 말 기준 그룹 합산 총차입금이 100조원을 넘어선 데다 주력 계열사의 영업 적자 등이 더해진 여파다.

한국기업평가에 따르면 SK그룹의 순차입금/EBITDA는 지난해 말 1.9배에서 올 1분기 말 5.4배까지 치솟았다.

녹록지 않은 대내외 여건 탓에 SK그룹은 외부자금으로 적극적인 투자에 나섰던 전략을 돌아보는 모습이다. 고금리 부담에 펀더멘탈 악화가 지속되면서 시장성 조달이 더욱 쉽지 않아졌기 때문이다.

업계 관계자는 “금리 상승과 함께 SK그룹의 부채가 도마 위에 오르면서 일부 기금에선 추가 편입을 자제하라는 가이드라인까지 제시하는 등 SK를 바라보는 시장의 눈이 달라졌다”며 “무분별한 M&A와 과도한 차입 행보 등이 금리 인상과 함께 상당한 부담으로 되돌아온 상황”이라고 말했다.

다만 내년 금리 인하 기대감이 커진 데다 그룹 차원에서도 재무구조 강화에 방점을 두기 시작한 점 등은 관전 포인트다.

앞서 SK그룹은 최근 2024년 임원 인사를 통해 4대 그룹 중 가장 큰 폭의 경영진 교체에 나섰다. 그동안의 외연 확장 전략 및 적극적인 투자활동 등을 재점검하겠다는 의지가 드러났다는 평가다.

다른 업계 관계자는 “SK그룹은 차입을 통한 투자가 많았던 만큼 금리가 낮아지면 상대적으로 수혜를 입는 그룹이 될 것”이라며 “전반적으로 당분간 레버리지는 높은 상태로 유지되겠지만 신용 방향성은 추가 저하보다는 완만한 개선을 기대하고 있다”고 분석했다.

phl