한미약품그룹 장남 임종윤 사장, 소유회사 CB 발행으로 자금 확보 나서

발행 성공 여부는 미지수…'무리한 금리 조건' 평가도

(서울=연합인포맥스) 최정우 박준형 기자 = 고(故) 임성기 한미약품 창업회장의 장남인 임종윤 한미약품 사장(코리그룹 회장)이 한미약품그룹과 OCI그룹의 통합에 반발하고 나선 가운데 임 사장이 소유한 기업 DXVX(디엑스브이엑스)가 전환사채(CB) 발행을 추진하는 것으로 파악됐다.

임종윤 사장은 한미약품 그룹과 OCI그룹 간 통합을 반대하며 어머니 송영숙 한미약품그룹 회장과 여동생 임주현 한미약품 사장 측에 반기를 든 상태다.

한미약품 그룹의 가족간 경영권 분쟁이 본격화하면서 임종윤 사장 측은 지분 싸움에 활용할 실탄 마련이 필요한 상황이다.

다만, DXVX의 최근 경영 상황이나 CB 발행 조건 등을 고려할 때 무리한 자금 확보가 아니냐는 우려의 목소리가 나온다.

◇ 250억원 자금 확보 시동…개인 소유 'DXVX' 활용

18일 투자은행(IB) 업계에 따르면 DXVX는 250억원 규모의 무기명식 무보증 사모 전환사채(CB) 발행을 위한 텀시트(주요거래조건서·term sheet)를 일부 투자자에게 배포했다.

전환대상 주식은 DXVX 보통주로 발행 물량은 총 주식의 12.37%다.

이번에 발행되는 5년물 CB의 쿠폰 금리는 연 3%이며 만기수익률 8%를 보장하는 조건이 달려있다.

업계 일각에서는 DXVX의 최근 경영 실적과 발행 금리 등을 고려해 CB를 통한 자금 확보가 힘들 수 있다고 평가했다.

한 IB 업계 관계자는 “전환가액을 높게 설정해 쿠폰금리에 대한 캐리 매력으로 투자자를 모을 때 만기수익률을 8%로 주는 경우가 종종 있다”라며 “일반적인 CB의 만기수익률 8%면 상당히 높은 편”이라고 말했다.

일례로 최근 자금 확보에 나선 올리패스는 300억원 규모의 12회차 5년물 CB의 쿠폰금리로 연 2%, 만기수익률은 8%를 제시했다.

현재 올리패스는 자본잠식에 빠지며 납일일을 미루는 등 재무 상황이 좋지 않다.

DXVX가 이와 비슷한 금리로 CB발행을 추진하는 것을 미뤄보면, DXVX 역시 자금력 한계에 부딪힌 것 아니냐는 의구심이 커지는 부분이다.

지난해 3분기 누계 기준 DXVX의 매출은 343억원, 영업손실은 63억원이다.

같은 기간 부채비율은 148.8%, 차입금의존도는 37.4%다.

◇ 임종윤 측 '실탄 마련'에 의구심 커져…지분 싸움 역전 '미지수'

임종윤 사장은 다수의 언론 인터뷰에서 개인 회사를 적극 활용해 자금 확보에 나서겠다는 뜻을 내비쳤다.

하지만 이번 CB 발행 조건 등을 고려하면 순탄한 작업이 되지 않을 가능성이 크다는 평가가 우세하다.

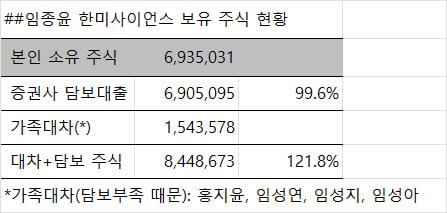

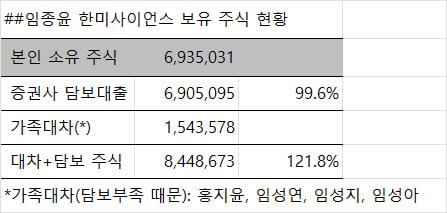

또한 그가 소유한 한미사이언스 지분 대부분이 담보 대출로 묶여있다는 점도 추후 지분 경쟁에 걸림돌이 될 수 있다.

현재 송 회장(11.66%)과 임주현 사장(10.20%) 측은 한미사이언스 지분의 23.98%를 보유하고 있다.

여기에 우호지분으로 분류되는 가현문화재단(4.9%) 주식을 더하면 지분율은 29.88%까지 오른다.

임종윤 사장은 한미사이언스의 지분 9.91%를 보유 중이다.

다만, 이마저도 보유 주식의 담보 대출 비중이 99%를 넘어서고 있는 상태다.

아내인 홍지윤씨와 자녀들을 합한 가족 대차 비율은 보유 주식 비중의 121%를 넘어서기도 했다.

업계 한 관계자는 “임종윤 사장이 개인 소유 회사들을 통해 경영권 싸움에 대응할 자금 마련에 나선 것으로 풀이된다”면서 “다만, 무리한 발행 조건 등을 고려할 때 시장에 설득력을 얻을 수 있을지는 지켜봐야 할 것”이라고 설명했다.

jwchoi2

jhpark6