- Dolar AS menguat lebih dari 10% terhadap Yen Jepang selama tahun 2023, sebuah kinerja yang akan sulit diulangi pada tahun 2024.

- Perbedaan kebijakan moneter antara Federal Reserve dan Bank of Japan membuat pasangan mata uang ini menguji level tertinggi multi-dekade di dekat 152,00.

- USD/JPY menembus tren bullish satu tahun di bulan Desember setelah gagal menembus 152,00, menetapkan bias bearish untuk kuartal pertama 2024.

- Pembeli Yen memiliki harapan pada Bank of Japan, sementara pembeli Dolar AS mengandalkan ekonomi AS.

Dolar Amerika Serikat (USD) memiliki kinerja yang beragam selama tahun 2023, terutama didukung oleh ekonomi AS yang kuat dan dibatasi oleh rally pada Wall Street. Di sisi lain, Yen Jepang (JPY) beralih dari intervensi verbal yang bertujuan untuk membatasi depresiasi menjadi rally pada setiap spekulasi dan rumor terkait potensi pergeseran kebijakan moneter ultra-longgar Bank of Japan (BoJ). Namun, ekspektasi ini memudar karena BoJ mengklarifikasi bahwa mereka masih jauh dari melakukan perubahan apapun.

Di bulan Desember, Yen mengalami pemulihan karena pasar merasa bahwa The Fed tidak akan menaikkan suku bunga lebih lanjut, dan ada komentar tentang strategi exit di BoJ. Hasilnya, mata uang Jepang mengakhiri tahun 2023 dengan momentum positif terhadap Dolar AS. Hal ini serupa dengan apa yang terjadi pada tahun 2022 ketika USD/JPY turun setelah menetapkan level tertinggi multi-dekade baru di dekat 152,00. Pada tahun 2023, pasangan mata uang ini juga mundur dari 152,00, tetapi dengan kecepatan yang lebih moderat.

Siklus Kenaikan Suku Bunga Federal Reserve Berakhir, Imbal Hasil AS Mengubah Tren setelah Mencapai Level Tertinggi Multi-Tahun

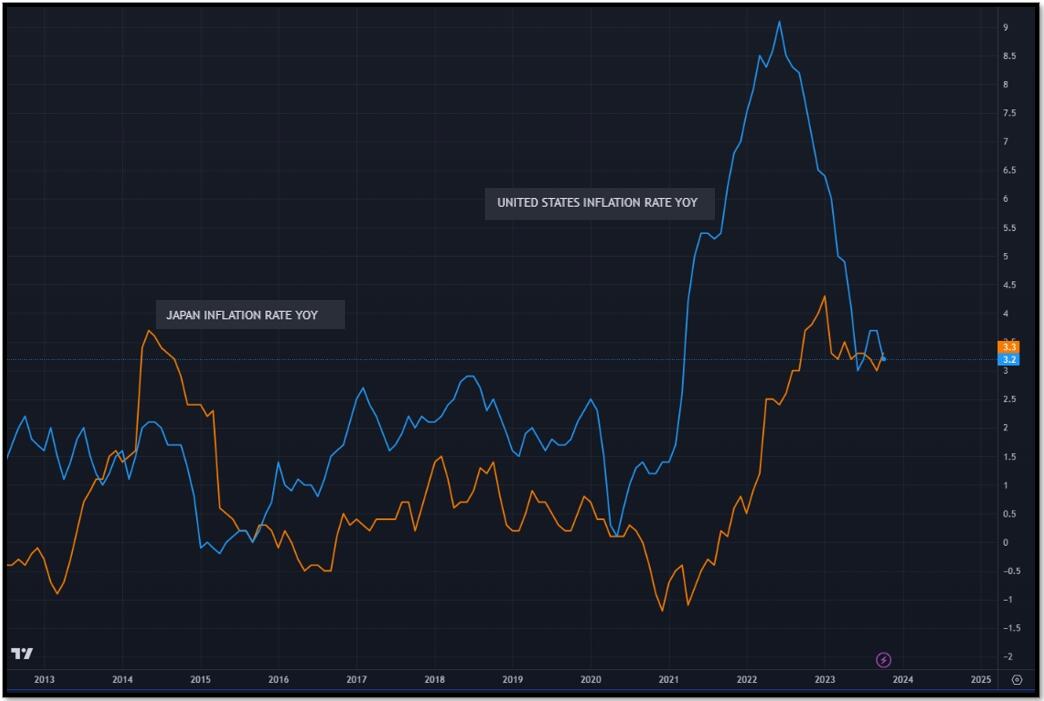

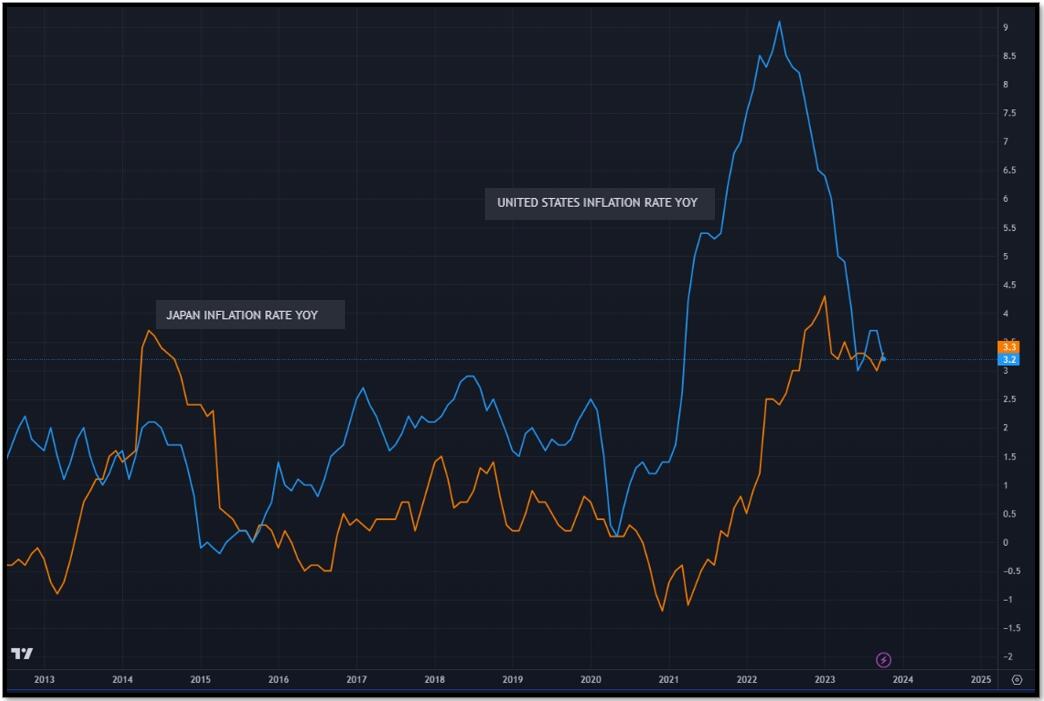

Selama tahun 2023, inflasi di AS terus mengalami tren yang lebih rendah, turun dari puncaknya di atas 9% pada tahun 2022. Tingkat inflasi tahunan mencapai titik terendah pada bulan Juni sebesar 3,0% dan kemudian rebound secara moderat tetapi melanjutkan tren penurunannya. Penurunan ini diperkirakan akan terus berlanjut menuju target The Fed seiring dengan pengetatan moneter dan perlambatan ekonomi AS.

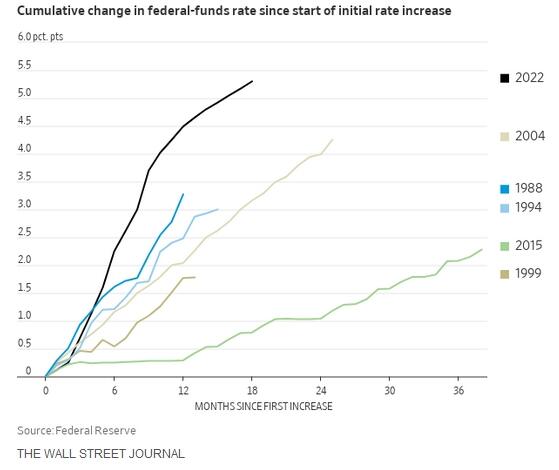

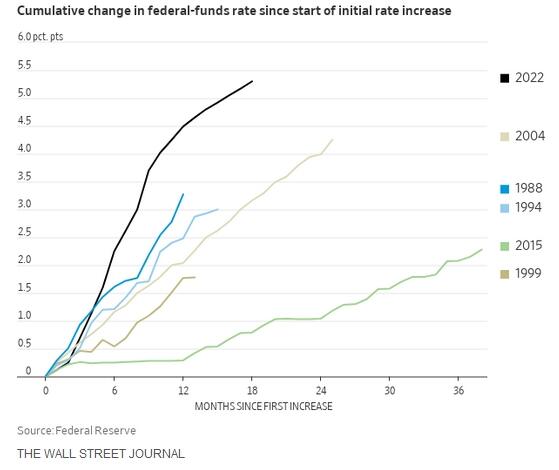

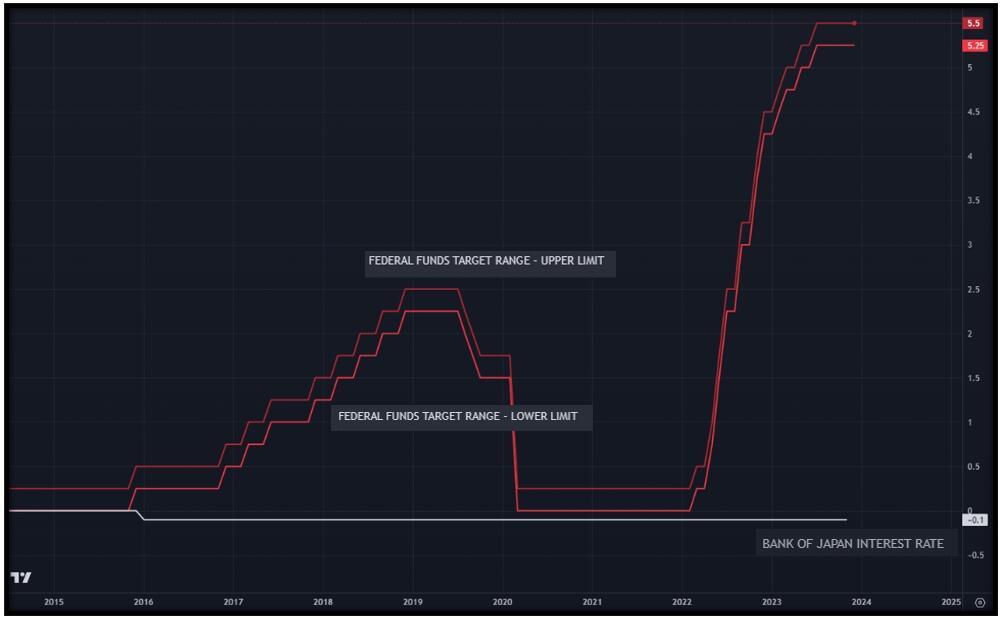

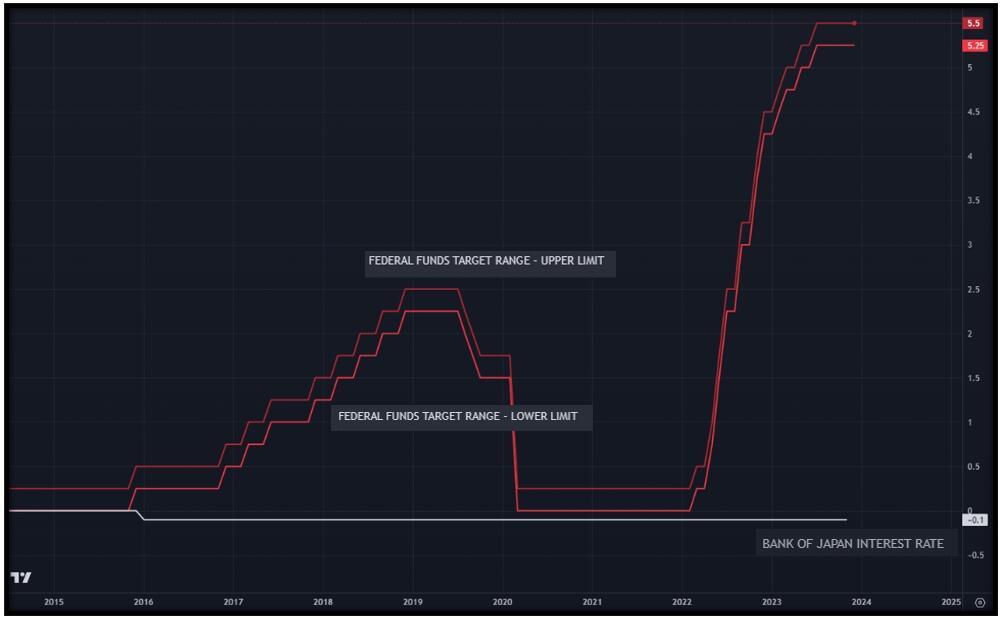

Perlambatan inflasi mengurangi kebutuhan The Fed untuk menaikkan suku bunga lebih lanjut. Suku bunga dana The Fed (fed funds) naik pada tahun 2023 dari 4,25%-4,50% menjadi 5,25%-5,50%, mencapai level tertinggi dalam 22 tahun terakhir dan menyelesaikan siklus pengetatan paling agresif dalam empat dekade dengan kenaikan suku bunga kumulatif sebesar 525 basis poin.

Imbal hasil obligasi pemerintah AS mencapai titik tertingginya di bulan Oktober namun mulai menurun seiring dengan adanya bukti bahwa inflasi mulai terkendali, meskipun masih di atas target. Penurunan imbal hasil ini juga dipengaruhi oleh indikasi pasar tenaga kerja yang lebih seimbang. Di bulan Oktober, imbal hasil obligasi AS bertenor 10 tahun mencapai level di atas 5%, tertinggi sejak tahun 2007. Hal ini menandai titik tertinggi, bersamaan dengan puncak Indeks Dolar Amerika Serikat (DXY). Selama periode ini, pasangan USD/JPY menguji zona 152,00 di bulan Oktober dan sekali lagi di bulan November, menandai terakhir kalinya mencapai level tersebut dan kemudian mulai terkoreksi ke sisi bawah.

Hanya Perubahan Kecil di Bank of Japan

Pergantian kepemimpinan di BoJ pada bulan April, ketika Kazuo Ueda menggantikan Haruhiko Kuroda sebagai gubernur, tidak menghasilkan perubahan kebijakan. Meskipun ada pertimbangan awal tentang potensi pergeseran ke arah sikap yang kurang dovish, tidak ada perubahan. Apa yang tetap konsisten adalah dampak pada Yen Jepang dari rumor dan spekulasi tentang kemungkinan pergeseran kebijakan, menyebabkan kenaikan sementara namun memudar karena pasar kembali pada pemahaman bahwa BoJ tetap berkomitmen kuat pada kebijakan moneter ultra-longgar.

BoJ mempertahankan target -0,1%-nya untuk suku bunga jangka pendek. Mengenai kebijakan Yield Curve Control (YCC), BoJ mempertahankan imbal hasil obligasi pemerintah 10 tahun di sekitar 0%. BoJ hanya melakukan sedikit perubahan pada kebijakan YCC, melonggarkan cengkeramannya pada suku bunga jangka panjang.

Pada pertemuan bulan November, BoJ “menggunakan batas atas 1,0% untuk imbal hasil obligasi pemerintah Jepang bertenor 10 tahun sebagai referensi dalam operasi pasarnya.” Imbal hasil 10 tahun mendekati 1%, level yang tidak terlihat sejak tahun 2013, mendorong intervensi dari BoJ melalui pembelian obligasi yang tidak terjadwal untuk mempertahankan kendali atas imbal hasil.

Di Jepang, inflasi, yang diukur dengan Indeks Harga Konsumen (IHK) tahunan, melambat di bulan Januari dari di atas 4% menjadi rata-rata 3,3% pada tahun 2023. Meskipun inflasi tetap berada di atas target BoJ dan lebih tinggi dari rata-rata dekade sebelumnya, bank sentral tidak melakukan perubahan yang relevan terhadap kebijakan moneternya yang sangat longgar.

Perbedaan kebijakan moneter antara Amerika Serikat dan Jepang tetap menjadi faktor pendukung USD/JPY sepanjang tahun, tercermin dalam perbedaan imbal hasil obligasi pemerintah. Namun, seperti yang diprakirakan oleh banyak analis, situasi ini dapat berubah pada tahun 2024 jika The Fed menurunkan suku bunga dan BoJ akhirnya menaikkan suku bunga.

Tahun yang Baik di Wall Street

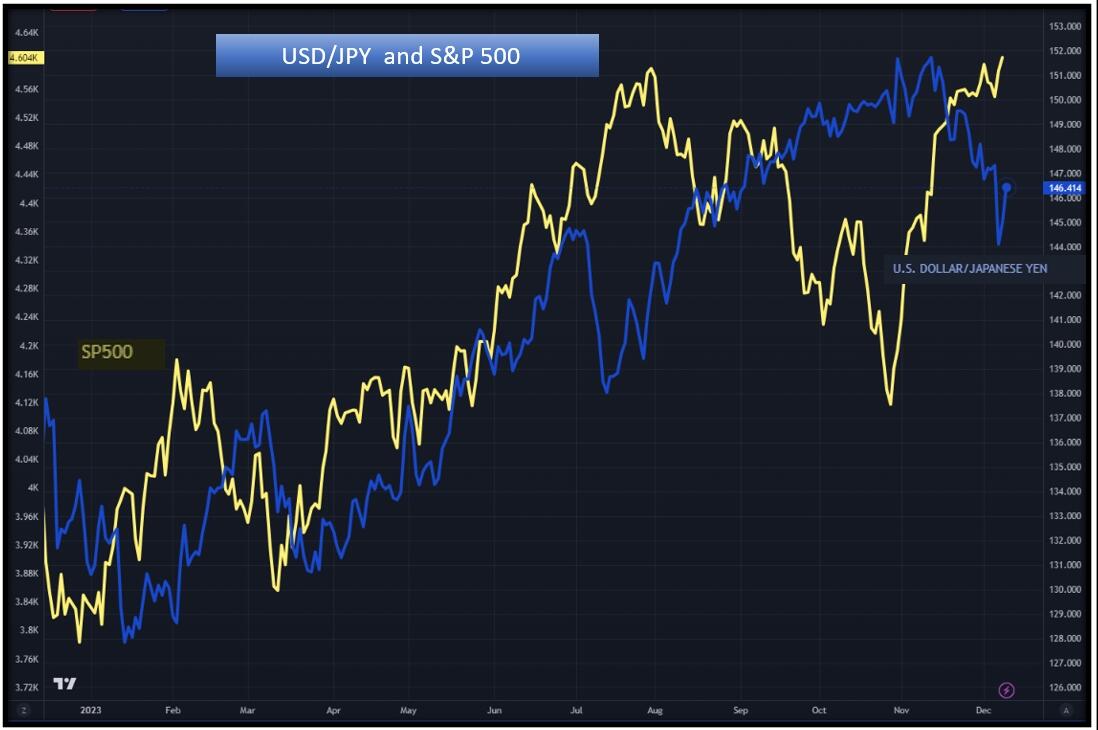

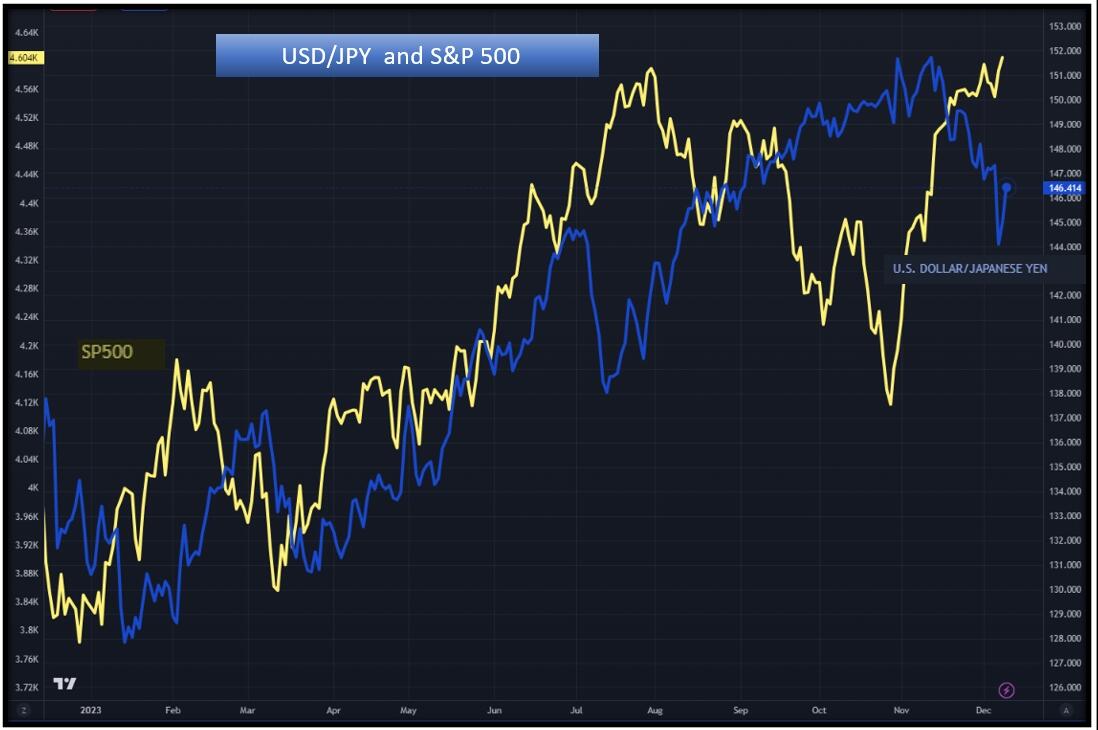

Harga-harga ekuitas AS akan mengakhiri tahun ini dengan kenaikan yang signifikan. Pada pertengahan Desember, Dow Jones naik 10%; S&P 500 naik 20%; dan Nasdaq, peningkatan yang mengesankan sebesar 35%. Para investor menyambut gembira berakhirnya siklus pengetatan The Fed, dan juga bank-bank sentral lainnya. Kinerja ekonomi AS yang kuat juga berkontribusi pada peningkatan selera risiko.

Nada optimis di pasar ekuitas merugikan Yen Jepang, yang biasanya berfungsi sebagai mata uang safe haven. Korelasi antara indeks Wall Street dan Yen Jepang berfluktuasi selama tahun 2023, dipengaruhi oleh pasar obligasi Treasury. Korelasi reguler menunjukkan bahwa imbal hasil AS cenderung menurun ketika sentimen pasar berubah menjadi negatif, sementara imbal hasil naik seiring dengan kenaikan harga saham.

Namun, ada kalanya imbal hasil AS turun meskipun pasar optimis, yang agak membatasi kekuatan USD/JPY. Sebaliknya, ketika kekhawatiran akan suku bunga yang lebih tinggi merasuki pasar, yang menyebabkan saham turun, imbal hasil AS bergerak lebih tinggi, sehingga mempertahankan tekanan bullish pada USD/JPY.

Kebijakan Moneter yang Berbeda akan Terus Berperan pada Tahun 2024

Kebijakan moneter yang berbeda diperkirakan akan terus memainkan peran penting pada tahun 2024, seiring dengan perkembangan di pasar obligasi. Menurut jajak pendapat Reuters yang dilakukan pada bulan Desember, para ekonom mengantisipasi The Fed mempertahankan suku bunga tidak berubah hingga setidaknya Juli 2024. Mayoritas ahli melihat penurunan suku bunga pertama sebagai penyesuaian suku bunga riil dan bukan sebagai awal dari siklus stimulus. Hal ini dapat membebani Dolar AS, tetapi akan terbatas jika ekonomi AS terus berkinerja baik dan bank sentral lain menurunkan suku bunga sebelum The Fed. Namun, hal ini tidak berlaku untuk Yen Jepang karena BoJ tidak termasuk di antara bank-bank sentral yang diperkirakan akan menurunkan suku bunga.

Ada kemungkinan BoJ akan mengakhiri kebijakan suku bunga negatif (NIRP) dengan menaikkan suku bunga utama menjadi 0,00% pada tahun 2024. Beberapa analis mengantisipasi berakhirnya YCC pada bulan Januari, sementara yang lain percaya bahwa hal itu kemungkinan besar akan terjadi pada kuartal kedua. Tantangan yang signifikan bagi BoJ adalah keluar dari NIRP tanpa mengganggu perekonomian.

Gubernur Kazuo Ueda telah menekankan bahwa setiap langkah akan diperhitungkan dengan hati-hati, dan bank sentral kemungkinan akan mempersiapkan pasar untuk sebuah perubahan. Skenario ini kemungkinan besar akan terwujud jika inflasi di Jepang tetap berada di atas 3%. Di bulan Oktober, IHK naik secara bulanan sebesar 0,7%, kenaikan tertinggi sejak tahun 2014, yang berpotensi mengindikasikan perlunya kebijakan moneter yang lebih ketat untuk menurunkan tingkat inflasi tahunan di bawah 3%.

Pertumbuhan upah adalah indikator penting bagi BoJ dan akan memainkan peran penting dalam menentukan perubahan kebijakan. Jika inflasi melambat lebih lanjut di Jepang dan ekonomi melemah, BoJ mungkin tidak memiliki insentif untuk melakukan perubahan kebijakan.

Penurunan yang signifikan pada Yen Jepang (seperti USD/JPY naik di atas 152,00) akan meningkatkan tekanan pada pejabat Jepang untuk menaikkan suku bunga. Selama BoJ mempertahankan suku bunga negatif sementara bank-bank sentral lainnya tetap bertahan, pelemahan Yen kemungkinan akan terus berlanjut hingga BoJ meninggalkan sikap ultra-dovish-nya. Upaya-upaya oleh Kementerian Keuangan dan BoJ untuk mengekang depresiasi Yen dengan intervensi di pasar mata uang diperkirakan hanya akan berdampak jangka pendek, kecuali jika hal tersebut merupakan tindakan terkoordinasi secara global.

Apa kesamaan antara resesi AS/soft landing dan kenaikan suku bunga BoJ? Keduanya belum terjadi, dan prakiraan untuk peristiwa-peristiwa ini secara konsisten telah dikesampingkan.

AS: Berapa Lama Suku Bunga akan Tetap Tinggi?

Perekonomian AS mengejutkan selama kuartal ketiga dengan tingkat pertumbuhan tahunan yang kuat sebesar 5,2%. Namun, pertumbuhan ini diperkirakan akan melambat menjadi sekitar 1% di kuartal keempat. Kinerja ini mengindikasikan bahwa ekonomi telah menangani siklus pengetatan dengan baik. Kondisi ekonomi saat ini memungkinkan The Fed untuk mempertimbangkan kenaikan suku bunga lebih lanjut jika bank sentral menganggapnya perlu. Namun, aktivitas ekonomi, dengan sendirinya, tidak membenarkan kenaikan suku bunga karena ekonomi tidak terlalu panas.

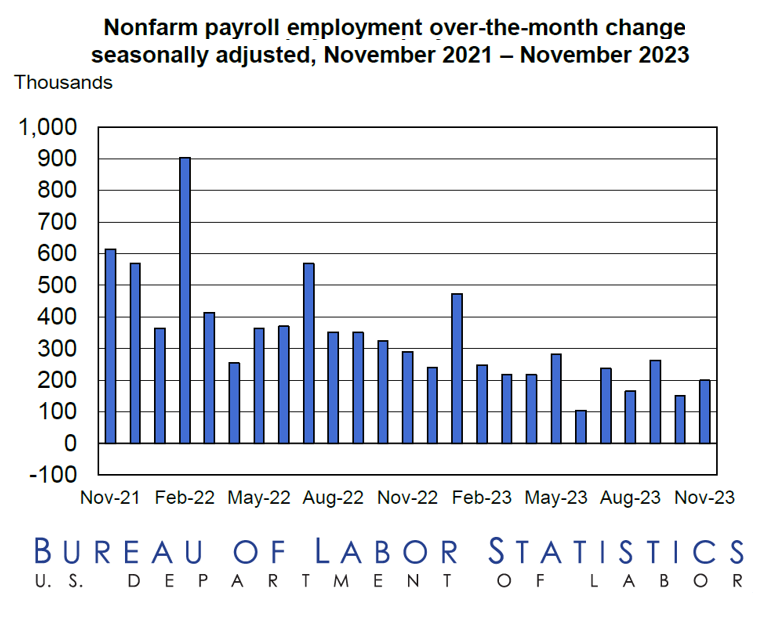

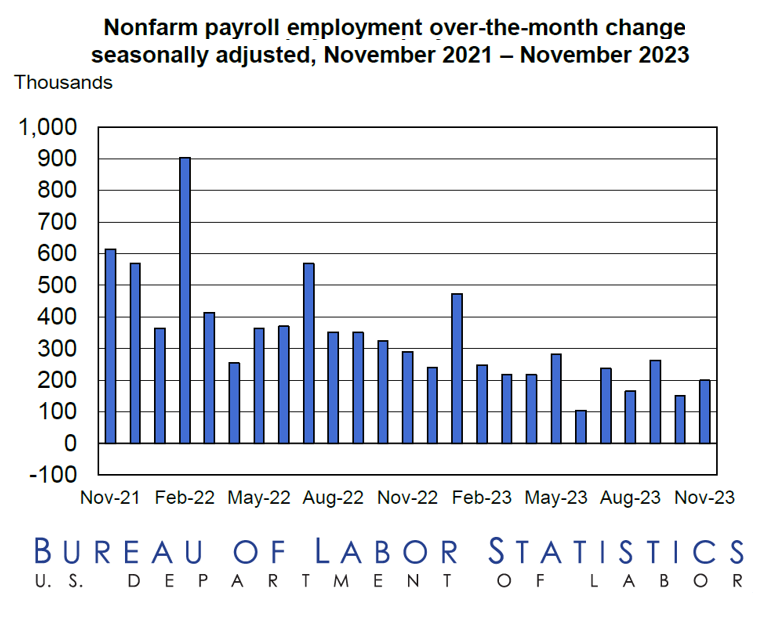

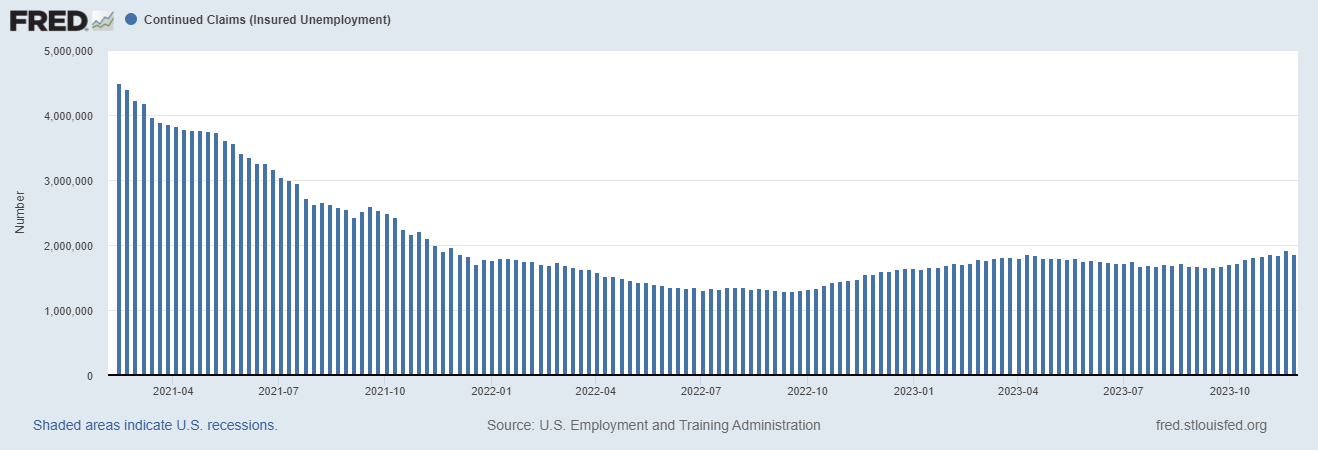

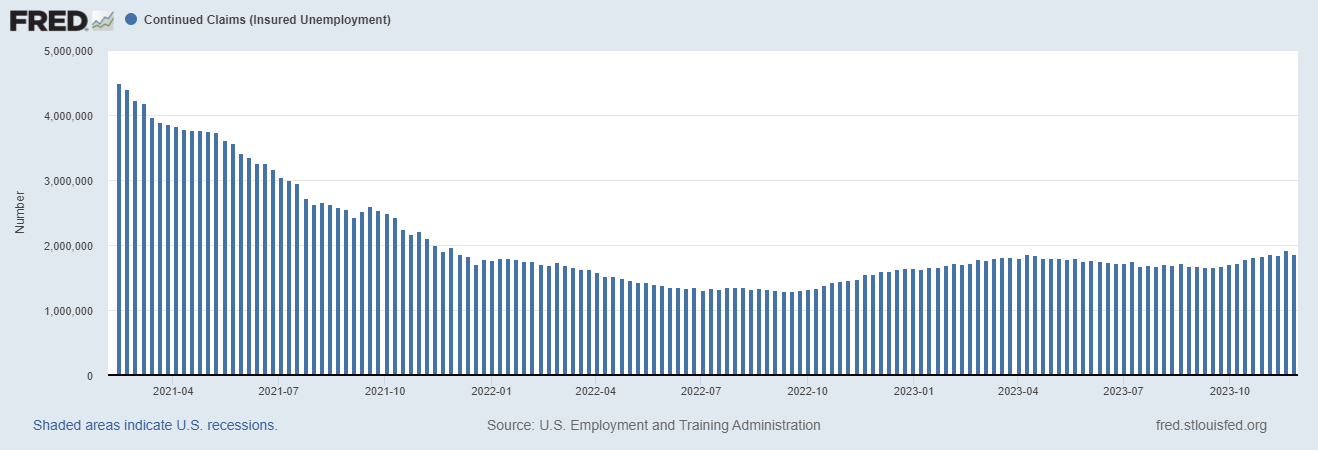

Antisipasi “soft landing” yang diprediksi terjadi pada tahun 2023 tidak terwujud, tetapi tampaknya lebih mungkin terjadi pada tahun 2024. Pertumbuhan melambat, dan pasar tenaga kerja menjadi lebih seimbang, sementara ekonomi menyesuaikan diri dengan suku bunga yang lebih tinggi. Laporan payroll terbaru menunjukkan peningkatan positif sebesar 199.000 pekerjaan, sejalan dengan rata-rata tahun ini tetapi lebih rendah dari tahun sebelumnya. Klaim pengangguran yang terus berlanjut tetap mendekati 2 juta, level tertinggi sejak awal tahun 2022.

Suku bunga AS diperkirakan akan tetap tinggi selama kuartal pertama tahun depan, meskipun data ekonomi menunjukkan perlambatan yang lebih nyata. Para ekonom berpendapat bahwa tingkat pertumbuhan 5,2% yang tercatat di Kuartal 3 tidak akan segera terulang. Setelah tumbuh di atas tren, tingkat pertumbuhan bisa turun di bawahnya pada tahun 2024.

Ekspektasi tentang ekonomi AS yang melambat tidak selalu berarti Dolar AS yang lebih lemah secara keseluruhan. AS akan terus menunjukkan perbedaan pertumbuhan yang positif dibandingkan dengan negara-negara Eropa dan juga dibandingkan dengan Jepang. PDB Jepang mengalami kontraksi pada tingkat tahunan sebesar 2,9% selama kuartal ketiga. Perbedaan antara pertumbuhan AS dan Jepang diperkirakan akan terus berlanjut selama paruh pertama tahun depan.

Geopolitik sedang Berperan, Sangat Penting untuk Yen Jepang dan Dolar AS

Dolar AS dan Yen, bersama dengan Franc Swiss, dianggap sebagai mata uang safe haven. Depresiasi Yen baru-baru ini ke posisi terendah beberapa tahun telah menimbulkan beberapa keraguan tentang peran ini, tetapi setiap guncangan negatif kemungkinan besar akan menguntungkan Yen pada awalnya dan kemudian Dolar AS.

Pada tanggal 5 November 2024, warga AS akan memilih presiden baru. Pada bulan Januari, kaukus dan pemilihan pendahuluan akan dimulai. Untuk saat ini, skenario yang paling mungkin terjadi adalah pemilihan ulang Trump-Biden. Ketika Trump menang pada tahun 2016, pasar mulai menguat setelah reaksi awal yang mengejutkan. Kali ini, mungkin tidak demikian karena Trump dianggap lebih ekstrem.

Prospek Teknis: 150,00 dan 140,00 menjadi Penting bagi Pembeli dan Penjual

Dua tahun terakhir sangat tidak stabil. Hal ini menunjukkan bahwa volatilitas akan tetap tinggi selama paruh pertama tahun 2024. Grafik bulanan menunjukkan USD/JPY gagal menembus level tertinggi multi-dekade di sekitar 152,00 pada bulan Oktober dan November sebelum mulai terkoreksi lebih rendah. Indikator momentum menunjukkan bahwa ada ruang lebih lanjut untuk koreksi ke bawah selama kuartal pertama tahun depan selama sisi atas tetap dibatasi oleh 152,00.

Penembusan di atas level tersebut akan membuka pintu menuju akselerasi bullish, setidaknya dari perspektif teknis, namun masih harus dilihat apakah pihak berwenang Jepang akan mengijinkan hal tersebut terjadi. Jika kenaikan berlanjut, perhatian harus difokuskan pada angka bulat seperti 155,00 dan kemudian 160,00 sebagai target.

Tren pada grafik naik, namun indikator teknis dan kegagalan menembus 152,00 menunjukkan bahwa pasangan mata uang ini sedang mengalami koreksi, dan tanda-tanda menunjukkan bahwa pasangan mata uang ini kemungkinan akan berlanjut ke arah tersebut hingga tahun 2024. Area solid pertama yang relevan di sekitar 145,00 adalah level support potensial. Di bawah area tersebut, Simple Moving Average (SMA) 20-bulan di dekat 140,00 akan menjadi sangat penting. Penutupan bulanan secara signifikan di bawah level tersebut akan mengantisipasi pelemahan lebih lanjut untuk kuartal-kuartal berikutnya, jika memenuhi garis tersebut dapat menyebabkan rebound.

Kesimpulannya, tren tetap naik, namun momentum menunjukkan bahwa koreksi masih memiliki ruang untuk berlanjut, selama pasangan mata uang ini tetap berada di bawah 150,00.

Ringkasan

Dolar AS telah didukung oleh ekonomi yang kuat dan imbal hasil yang tinggi selama sebagian besar tahun 2023. Namun, tren imbal hasil dan ekonomi telah berubah, yang membebani Greenback dan kemungkinan akan terus berlanjut, setidaknya selama kuartal pertama 2024.

Yen dapat menerima dukungan dari BoJ jika BoJ mengindikasikan adanya pergeseran untuk mengakhiri sikap kebijakan moneter ultra-longgarnya, berpotensi melalui kenaikan suku bunga yang akan menandai berakhirnya tujuh tahun suku bunga negatif. Gubernur Ueda dan Deputi Gubernur Hino memberikan beberapa komentar mengenai hal ini pada bulan Desember. Rumor dan spekulasi ke arah itu akan memicu momentum untuk Yen.

Skenario pada akhir tahun 2023 tampaknya akan terus melemah pada USD/JPY. Dengan reposisi pasar dan pasar Treasury AS yang liar, volatilitas diperkirakan akan tetap tinggi di awal tahun 2024, dengan pergerakan di kedua arah.

(Berita ini telah dikoreksi pada 19 Desember pukul 13:13 GMT untuk mengatakan bahwa Bank of Japan dapat mengakhiri kebijakan suku bunga negatif (NIRP). Versi berita sebelumnya mengatakan bahwa ada kemungkinan BoJ akan mengakhiri kebijakan suku bunga nol (ZIRP).