•墨西哥披索2023年收盤上漲 12.65%,美元/墨西哥披索觸及8年低點16.62。

•美元/墨西哥比索將繼續由墨西哥央行和聯準會設定的息差影響。

•墨西哥和美國大選可能會增加美元/墨西哥比索波動。

•美元/墨西哥比索價格分析:強勁的支撐可能會阻止跌破16.00;進一步回升預期目標在18.49上方。

今年年初,美元/墨西哥比索接近2023年高點,延續了自2020年4月以來三年連跌趨勢。今年1月,美元/墨西哥比索盤整,隨後跌至月線低點18.56附近,但隨後反彈至年內次高水準19.29。今年第一季末,墨西哥比索已經走弱,跌破19.00關口,但隨後強勁反彈,飆升了12.20%左右,觸及年線高點16.62。自此美元/墨西哥比索跌去部分漲幅,收盤-12.65%,錄得2008年以來最強表現的年份之一。

2023年驅動墨西哥比索的因素

拖累墨西哥比索的因素是矽谷銀行(SVB)和美國地區銀行危機。 5月美國出現政府關門的威脅和聯準會升息提振了美元。墨西哥方面,墨西哥央行(Banxico)將貨幣對沖計畫減少了50%,墨西哥政府2024年財政預算預計將出現1988年以來最大赤字,這對墨西哥比索這一新興市場貨幣來說構成利空。

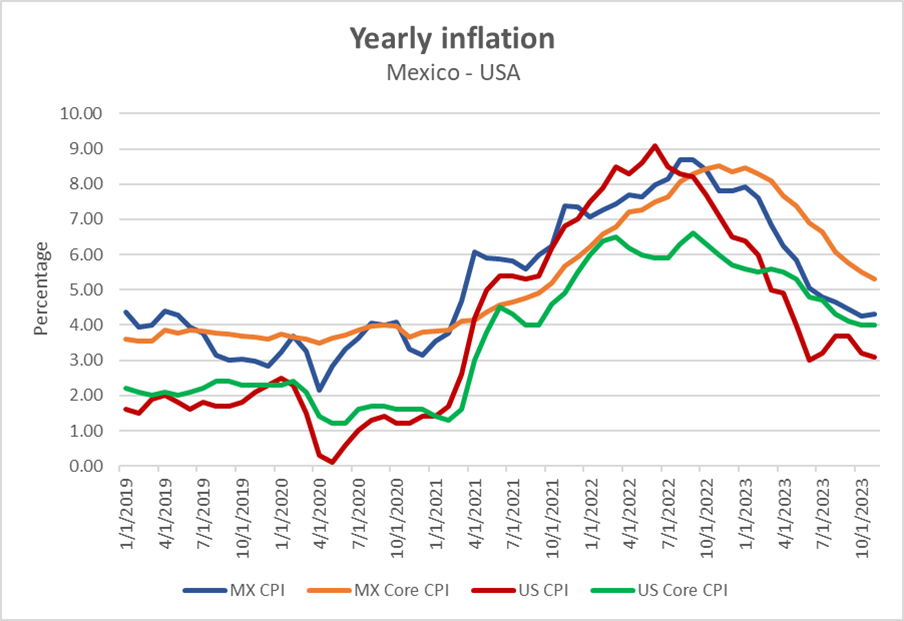

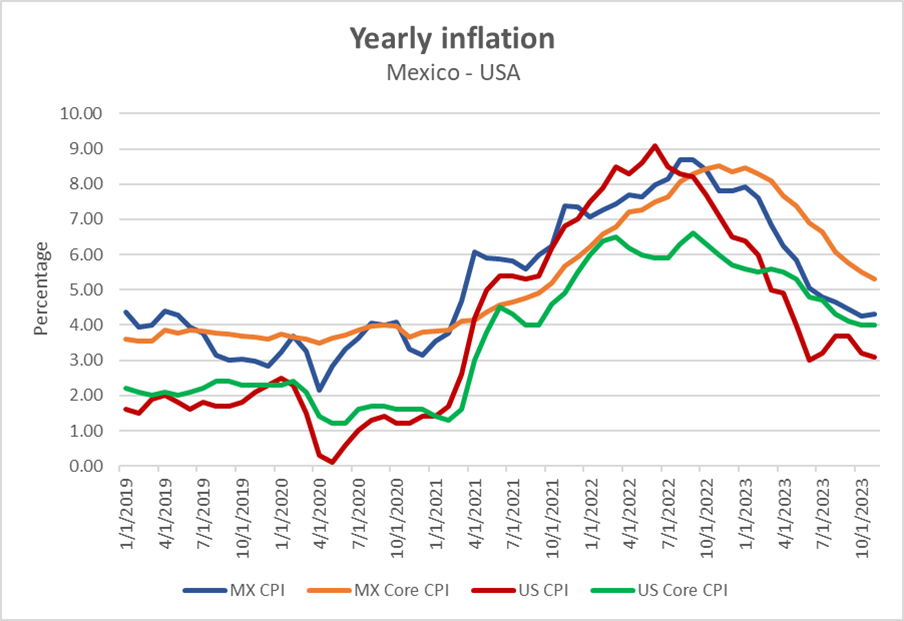

積極的一面是,由於墨西哥和美國通縮進程快於預期,市場對風險敏感貨幣的偏好推動了墨西哥比索升值,這要求各國央行採取緊縮不夠激進的立場。美國方面,通貨膨脹水準一直呈下降趨勢,從1月的6.4%到12月降至3.1%,而剔除波動較大項目的通膨年率從5.6%降至4.0%。墨西哥方面,物價正在回落,通貨膨脹從7.91%下降到4.32%,而核心通膨從8.45%降至5.30%,這兩個指標都屬於年率。

通膨比較 源自:路透社,FX Street

因此,聯準會和墨西哥央行發出了暫停激進的緊縮週期的信號,使美元/墨西哥比索在年底前保持下行壓力。然而,芝加哥期貨交易所(CBOT)數據顯示,越來越多的投資者猜測聯準會將降息超過100個基點,這將對美元/墨西哥比索構成壓力。此外,美國企業從海外遷往南部鄰國,也就是所謂的近岸,墨西哥的外國直接投資增加,使墨西哥比索上漲。

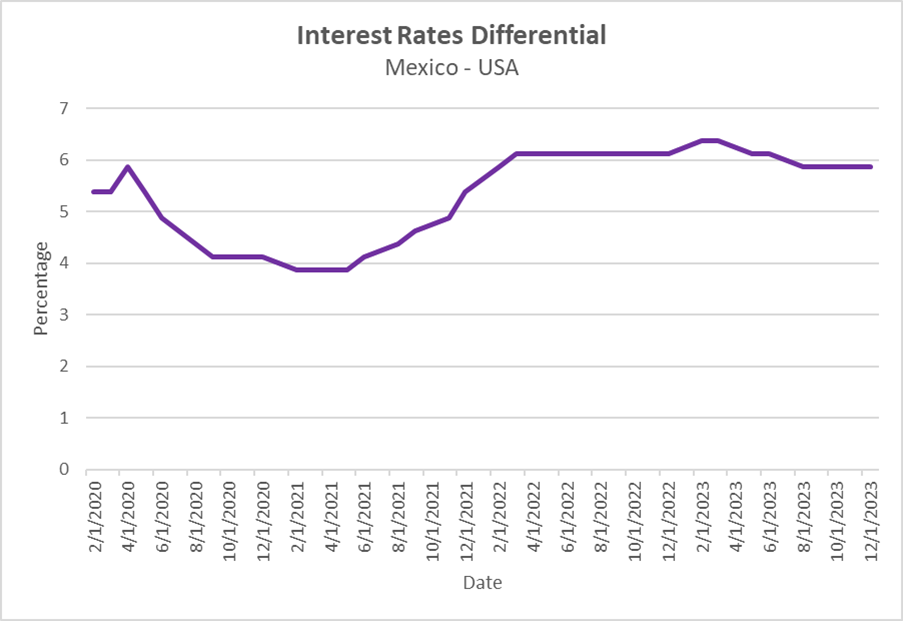

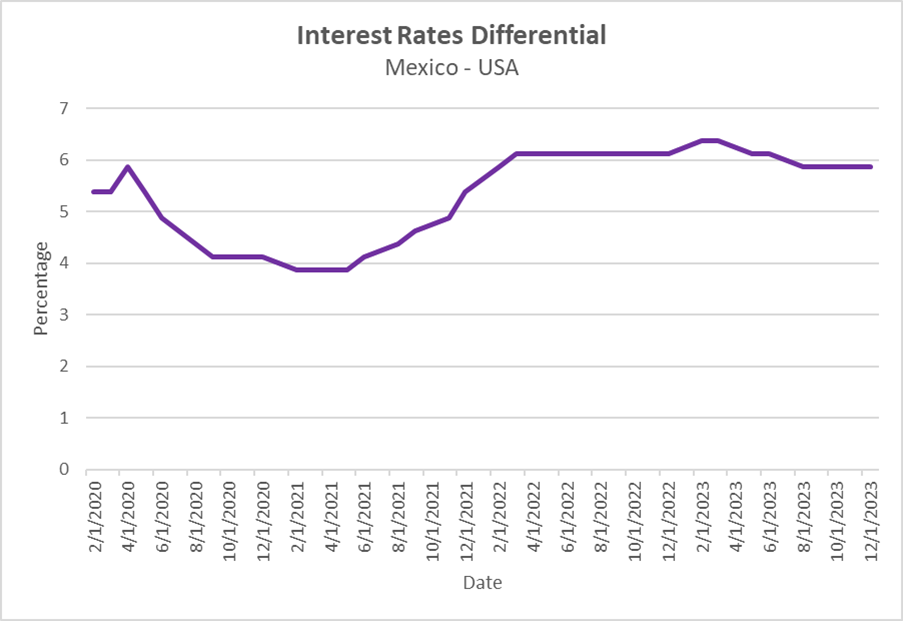

聯準會與墨西哥央行息差有利於墨西哥比索升值

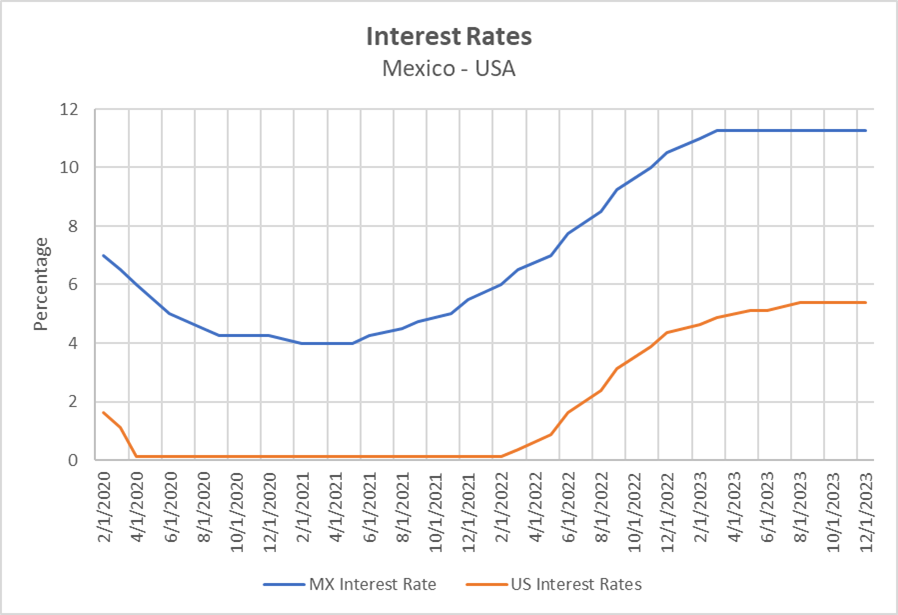

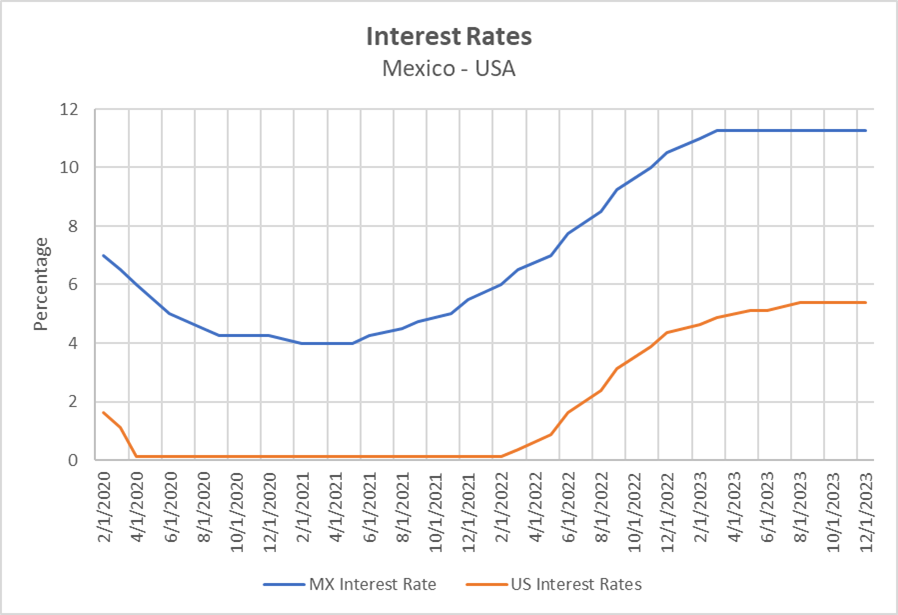

除此之外,墨西哥與美國之間維持600個基點的利差使「套利交易」得以維持。 7月聯準會調高利率25個基點,達到5.25% – 5.50%的區間,而墨西哥央行則將利率上調了25個基點,達到11.25%。

利率:墨西哥央行與美聯儲-來源:路透社,外匯街

2024年基本面展望:墨西哥比索前景如何?

通膨表現與央行貨幣政策決定美元/墨西哥比索走勢< /p>

受抗擊通膨影響,美國和墨西哥兩國關於降息的討論越來越有吸引力,兩國都竭力實現各自的目標,即墨西哥和聯準會的利率分別為3%±1%和2%。也就是說,墨西哥和美國兩國央行目標都是在2025年和2026年之前達成目標。

貨幣政策路徑方面,聯準會發布的經濟預測摘要(SEP)顯示,從聯準會首選的通膨指標核心個人消費支出(PCE)物價指數來看,政策制定者預期通膨將降至2.4%。此外,聯準會官員預計聯邦基金利率(FFR)將降至4.60%,比目前的目標要低80個基點,這意味著聯準會將降息三次,對美元來說構成利空。

墨西哥方面,儘管墨西哥央行管理委員會認為通膨存在上行風險,並預計到2025年第二季度通膨率將達到3%,但經濟學家預計,墨西哥央行將在2024年上半年啟動寬鬆週期。摩根大通分析師認為,到2024年底,墨西哥央行將把利率降至9.75%,而瑞士銀行瑞銀(UBS)經濟學家認為,墨西哥央行主要基準利率將達到9.25%,高於墨西哥央行預計的1.8 %至3.4%這一中性實際利率範圍。

如果墨西哥央行先於聯準會啟動寬鬆週期,這將對墨西哥比索造成壓力,並為美元/墨西哥比索進一步上行打開大門。

墨西哥央行與聯準會息差-資料來源:路透社,外匯街

墨西哥政治情勢跌宕且缺乏透明度

墨西哥總統安德烈斯·曼努埃爾·洛佩斯·奧夫拉多爾預計將提出一項議案,取消諸如INAI(公共信息獲取研究所)這樣的獨立機構,該機構由記者、民間協會和公民組成,以幫助政府了解如何使用公共資源。除此之外,奧夫拉多爾還打算取消聯邦通訊研究所(IFT)、經濟競爭委員會(COFECE)和能源監管委員會(CRE)。這些獨立機構對政府和私人公司之間的競爭環境進行監管和平衡。

墨西哥政府成立這些機構是為了向當地和外國投資者提供透明度並維持信心。然而,上述機構解散將損害近岸發紐儲行長奧爾的機會,並打壓墨西哥比索,從而產生不確定的營商環境。

墨西哥大選

2024年6月2日,墨西哥將舉行總統選舉並重組墨西哥國會。 11月,El Financiero展開一項調查的結果顯示,在總統競選中,兩名女性在選舉調查結果中領先。排在第一位的是墨西哥執政黨左翼政黨Morena及其盟友Verde黨(PV)和Partido del Trabajo黨(PT)的候選人Claudia Sheinbaum,支持率50%,其次是代表反對黨聯盟”墨西哥解放陣線”的Xochitl Galvez,支持率31%,其次是塞繆爾·加西亞(Samuel Garcia),獲得了7%的”公民運動”(Movimiento Ciudadano)的支持,而”不明確的人選”(people undefined)的支持率約12%。然而,加西亞在12月1日之前退出總統競選,可能會在接下來的選舉調查中使這一尚未確定的比率增至接近20%。

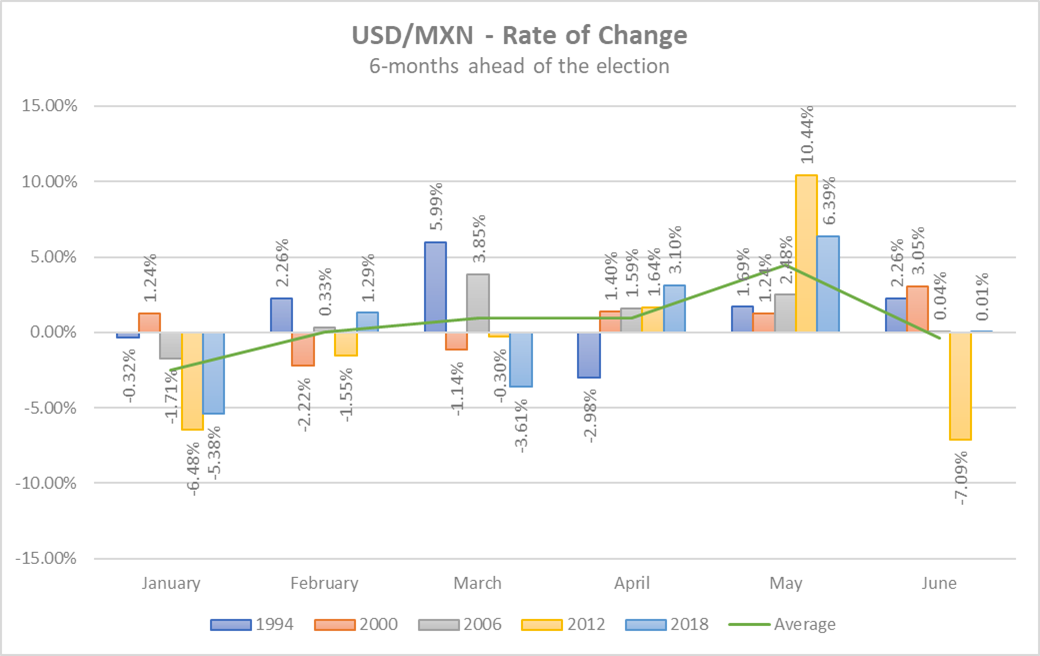

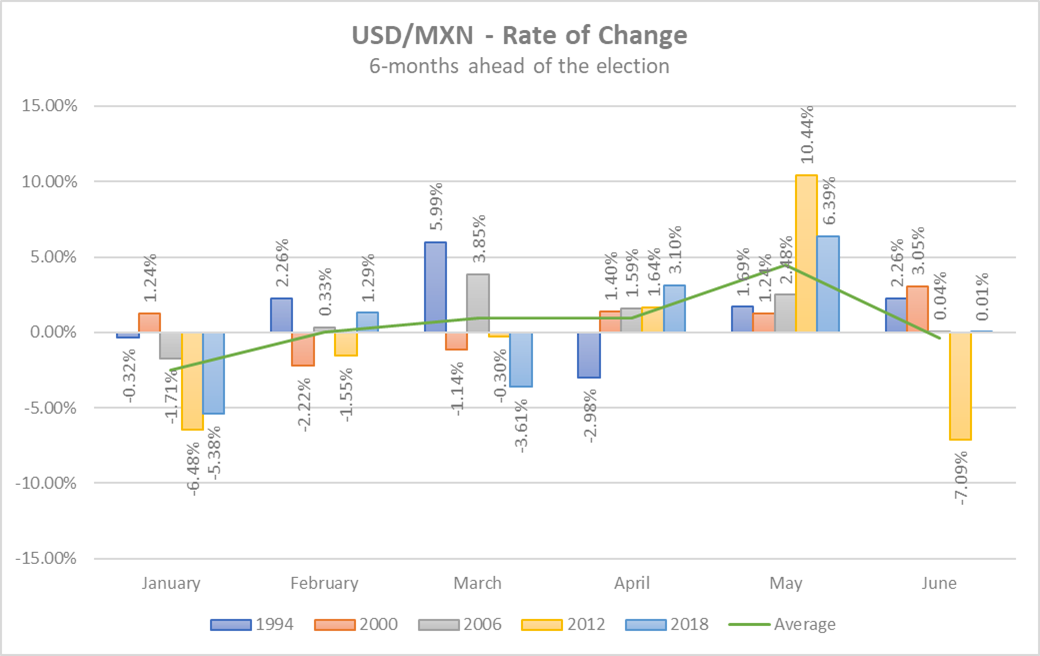

同時,墨西哥大選是美元/墨西哥比索的推動因素。從1994年、2000年、2006年、2012年和2018年大選來看,過去五次選舉中,美元/墨西哥比索在投票日之前的六個月內上漲了3.50%,墨西哥比索5月平均貶值4.45 %。

美元/墨西哥比索波動-來源:路透社,外匯街

美國總統大選

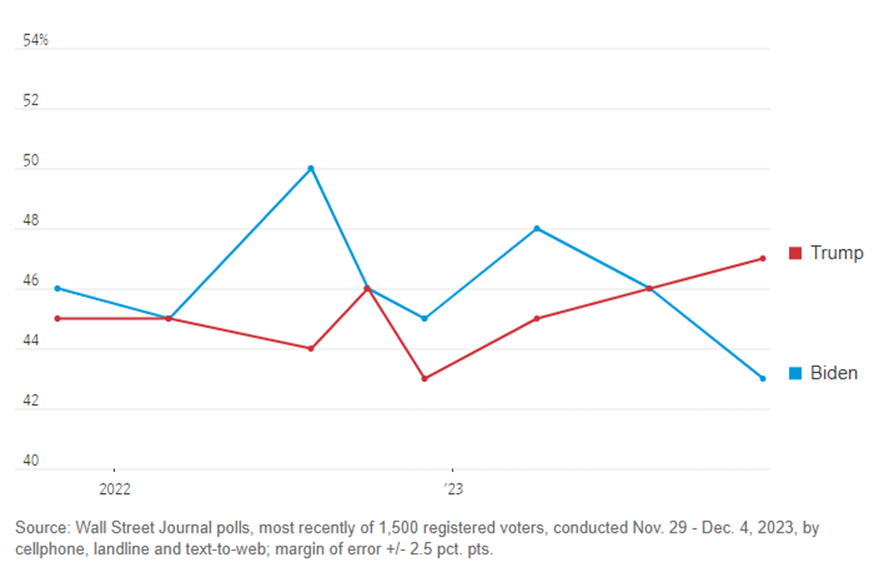

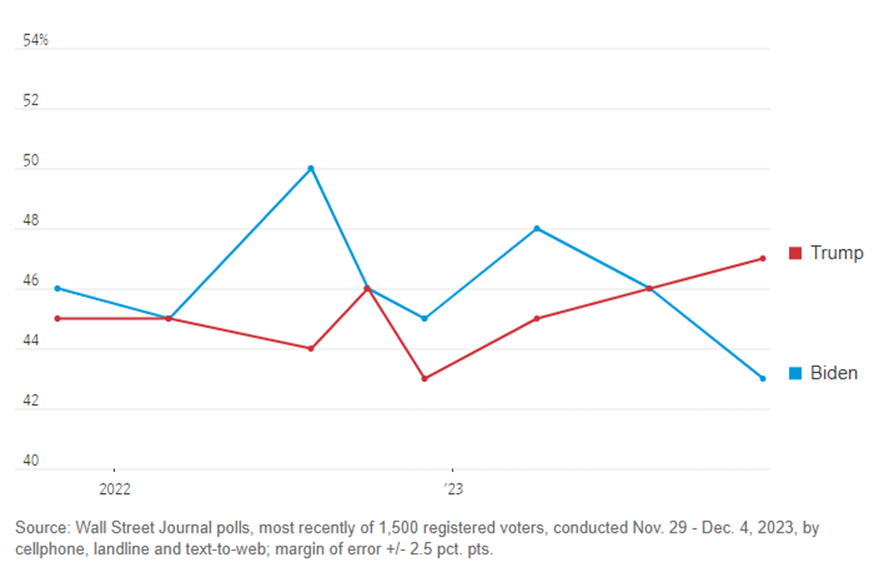

2024年,美國人將選出一位總統,並重組美國國會。民主黨候選人將是現任總統拜登(Joe Biden)。蒙茅斯大學一項民調顯示,拜登支持率已從上任之初的54%暴跌至34%。共和黨方面,前總統川普領先共和黨,也可能贏得大選。 《華爾街日報》一項民調顯示,在假設兩位候選人都參選的情況下,拜登的支持率落後川普4%,分別為43%和47%。

2016年川普首次當選總統時,從1月到11月大選當週,受擔憂情緒影響,墨西哥比索貶值了24.79%,美元/墨西哥比索從17.16左右上升到21.39 。這意味著交易者應該保持謹慎,因為隨著美國大選的臨近,美元/墨西哥比索波動可能會增加。

展望2024年墨西哥經濟與美元/墨西哥比索表現

2023年,儘管面臨新冠肺炎危機後的挑戰,墨西哥經濟仍表現出強勁的韌性,在沒有給財政帶來壓力的情況下創出了一條生路。國際貨幣基金組織(IMF)預計,2023年墨西哥經濟將成長3.2%,並指出墨西哥經濟受到「私人消費和投資」的提振,服務業、建築業和汽車製造業的表現尤為強勁。這造成墨西哥低失業率和高製造業產能利用率水準分別創下紀錄。

然而,2024年挑戰已經浮現;儘管墨西哥經濟有望成長,但成長速度將低於2023年。墨西哥國內生產毛額(GDP)預期為2.1%,低於3.2%,因為墨西哥最大的貿易夥伴美國經濟成長預計將放緩。美國經濟衰退的幾率很小,美元/墨西哥比索可能會承壓。然而,如果美國經濟放緩程度超出預期,可能引發市場情緒轉變,促使資金從墨西哥比索等風險敏感貨幣流出。

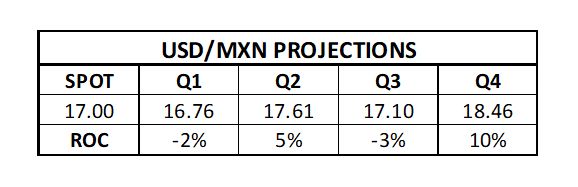

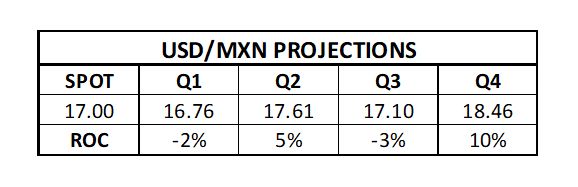

美元/墨西哥比索2023年收盤於16.929,以下是基於墨西哥最近五次大選的預測:

美元/墨西哥比索預測-資料來源:路透社,外匯街

2024年美元/墨西哥比索技術面展望:美元 /墨西哥比索將進一步下行

月線圖顯示,美元/墨西哥比索近期維持下行傾向。下行趨勢的訊號始於2021年最後幾個月,構築看跌吞噬蠟燭形態且相對強弱指標處在50中線以下。美元/墨西哥比索持續了整個2022年和2023年的下跌,同時跌勢因20和50簡單移動均線構築死叉而加劇。

美元/墨西哥比索短暫跌破61.8%斐波那契回檔位17.69,並觸及今年以來低點16.62之後,反轉並收復了該水準。然而,美元/墨西哥比索在61.8%菲波納契位附近附近建構「看跌吞噬」蠟燭形態導致跌破17.10,威脅到17.00的關口。進一步下跌可能會指向2023年低點16.62。

在這種情況下,如果空頭介入,可能會接近16.00,然後是2009年3月高點15.56。要做到這一點,相對強弱指標(RSI)必須保持下行趨勢,而空頭將指下布林帶下軌和200簡單移動均線(SMA)在16.10/11附近匯合處這一強勁支撐位。

另外,如果多頭在去年低點16.62附近進場,可能會將美元/墨西哥比索匯率上升至17.00上方。下一個阻力位將是18.00,一旦突破該水平,將會指向2023年10月高點18.49,這將驗證「雙底」形態。在這種情況下,多頭目標將是20.20,處在50簡單移動均線19.89緊上方。

墨西哥比索常見問題

驅動墨西哥比索的關鍵因素是什麼?

墨西哥比索(MXN)是拉丁美洲各國交易量最大的貨幣。墨西哥比索價值大致取決於墨西哥經濟的表現、墨西哥央行的政策、墨西哥外國投資規模,甚至是居住在國外(尤其是美國)的墨西哥人的匯款規模。地緣政治趨勢也會影響墨西哥比索;例如,近岸過程即一些公司決定將製造能力和供應鏈轉移到離本國更近的地方,這也被視為墨西哥貨幣的催化劑,因為墨西哥被視為美洲大陸重要製造業中心。墨西哥是大宗商品的主要出口國,油價是墨西哥比索的另一個催化劑。

墨西哥央行決議如何影響墨西哥比索?

墨西哥央行,即Banxico,其主要目標是將通貨膨脹率維持在較低而穩定的水平(達到或接近其3%的目標,即2%至4%容忍區間的中點)。為此,墨西哥央行設定了一個適當的利率水準。當通膨水準過高時,墨西哥央行將試圖透過提高利率來抑制通膨,從而提高家庭和企業的貸款成本,從而冷卻需求和整體經濟。實施較高水準的利率對墨西哥比索(MXN)來說通常是有利的,因為這會帶來更高的收益率,使墨西哥對投資者更具吸引力。相反,利率處於低水平往往會削弱墨西哥比索。

經濟數據如何影響墨西哥比索估價?

宏觀經濟數據是評估經濟狀況的關鍵,可能對墨西哥比索產生影響。經濟調整成長、失業率處在低水準和市場對墨西哥經濟充滿信心利多墨西哥比索。這種環境下不僅吸引了更多的外國投資,而且可能鼓勵墨西哥央行上調利率,特別是在這種力量與高通膨同時出現的情況下。然而,如果經濟數據疲軟,墨西哥比索可能會貶值。

更廣泛的風險情緒如何影響墨西哥比索?

作為一種新興市場貨幣,墨西哥比索(MXN)往往在風險偏好時期走強,或當投資者認為整體市場風險較低,因此渴望參與創投時。相反,當市場動盪或經濟前景不確定時,墨西哥比索往往會走弱,因為投資者往往會拋售高風險資產,逃往更穩定的避險資產。