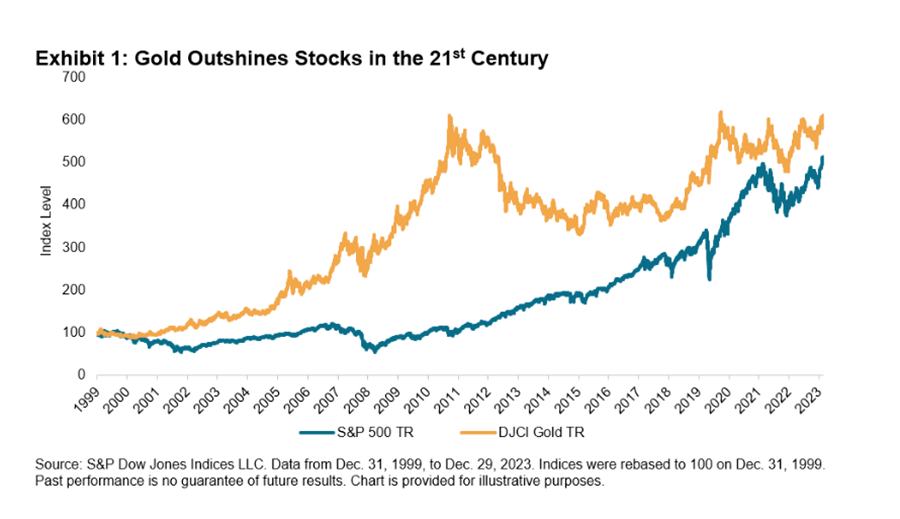

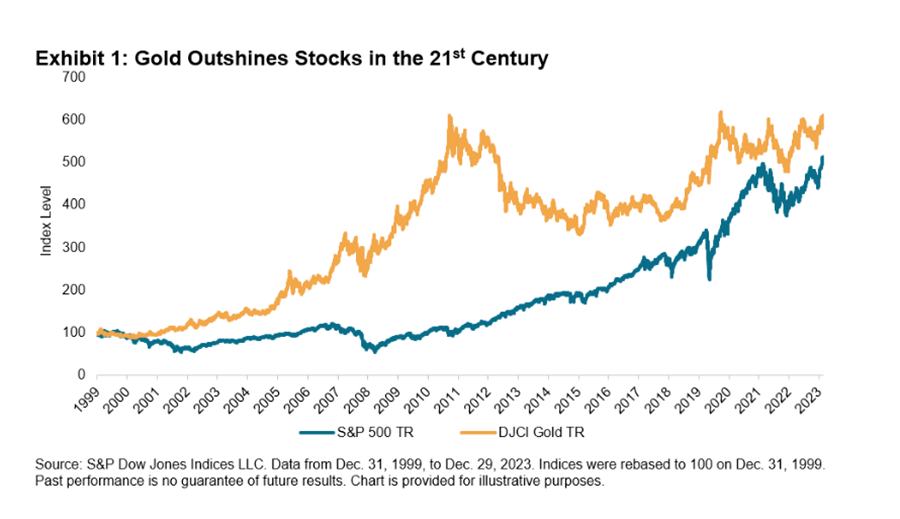

本世紀以來,黃金的表現一直強於股票和債券。

黃金是2023年表現最好的資產之一。

世界黃金協會(World Gold Council)的分析,黃金的表現大致優於新興市場股票、美國債券、美元、全球國債和大宗商品。唯一表現優於黃金的資產類別是美國股票和已開發經濟體市場的外國股票。

但如果追溯到更早的1999年,黃金的年度表現也略好於股票。

道瓊商品指數黃金(DJCI)使用期貨指數追蹤黃金市場。據標普道瓊指數大宗商品部門主管Brian Luke稱,道瓊自世紀之交以來的年化報酬率為7.8%。

相比之下,標準普爾500指數同期的報酬率為7%。

債券表現更落後。衡量政府和公司債表現的iBoxx美元整體指數自1999年以來的平均報酬率為4.1%。

經波動性調整後,黃金在21世紀的風險調整報酬率也高於股票,其夏普比率為0.48,股票為0.45。

道瓊工業指數去年12月創下歷史新高,回報率為12.8%。強於債券和更廣泛的大宗商品市場。 2023年股市走強,標準普爾500指數的報酬率為26.3%。

儘管存在包括美元走強和升息在內的重大不利因素,但黃金在2023年表現強勁。

黃金屬於零收益資產。不像許多股票一樣支付股息,也不像債券那樣產生利息收入。這意味著在利率較高的環境下持有黃金的機會成本較高。

這通常被認為是對黃金的利空,它無疑影響了黃金在2023年前三個季度的表現。儘管如此,黃金已被證明是21世紀投資組合的有力標的。

各國央行已經注意到黃金的長期表現。央行在2022年的黃金購買量為1,136噸。

這是自1950年以來(包括1971年美元與黃金暫停兌換以來)有史以來的最高淨購買規模。這種購買熱潮一直持續到2023年,截至去年11月,各國央行的黃金儲備又增加了800多噸。

歷史上,黃金成為法定貨幣的替代品,」盧克寫道。「深入研究央行的購買數據,包括俄羅斯和中國在內的國家引領了央行持有量的增加。外國央行似乎越來越重視黃金對通膨、債務違約和美元化的對沖作用。