11月份通胀率的大幅下降鼓励了澳大利亚央行在5月份之前放松政策的想法,并在年底前进一步降息。我们认为这不太可能。事实上,进一步加息更容易。

我们现在所处的位置

11月通胀数据显示,整体通胀率同比进一步下降至4.3%,较10月份的4.9%大幅下降,也略低于4.4%的共识预期。当日,澳元有所疲软,因为市场认为这些数据证实了他们相当根深蒂固的观点,即澳大利亚央行已经完成加息,并正在逐步放松。

但我们并不完全相信。我们将概述为什么通货膨胀数据并不像乍看上去那样好。这样做,我们至少会对利率已经见顶的观点提出一些质疑。我们认为他们可能有,但残余上行风险仍然存在,这也可能有助于支撑澳元。

那么,11月到底发生了什么?

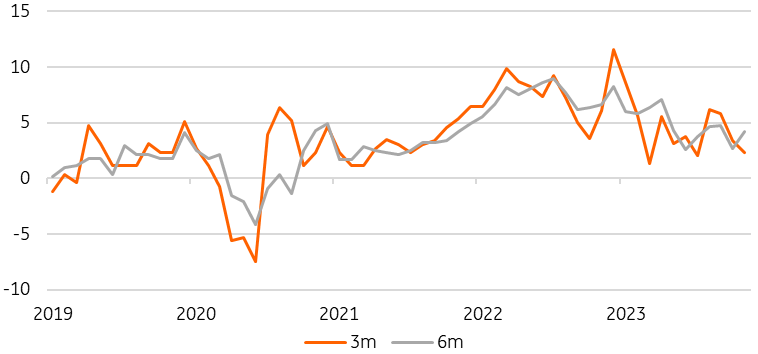

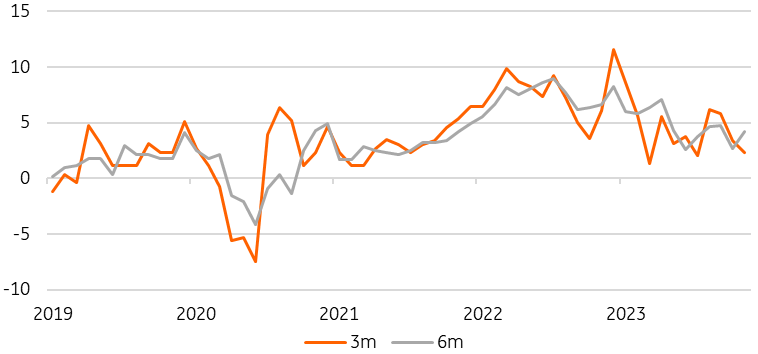

我们更愿意从CPI指数的角度开始任何通胀分析,看看它的环比变化情况,然后再看看这对年同比通胀率意味着什么。这意味着一年前的价格水平波动有相当大的机会影响通胀率,但对现在的价格水平几乎没有影响,我们可以更多地关注月度波动及其趋势运行率(实际上是3个月和6个月的年化利率)。这也让我们对未来几个月的预期有了更多的前瞻。

11月CPI环比上涨0.33%。如果这种情况持续12个月,通胀率将略高于4%。幸运的是,趋势并没有那么高。3个月的年化增长率仅为2.3%,但这包括了10月份0.33%的环比下降,一旦1月份的数据可用,环比下降将退出趋势,因此可能会再次推高。6个月的年化数字稀释了单月的峰值,降幅超过了3个月的趋势,仍处于4.2%的水平,远高于澳大利亚央行2%至3%的目标。

澳大利亚年化CPI

资料来源:CEIC和ING

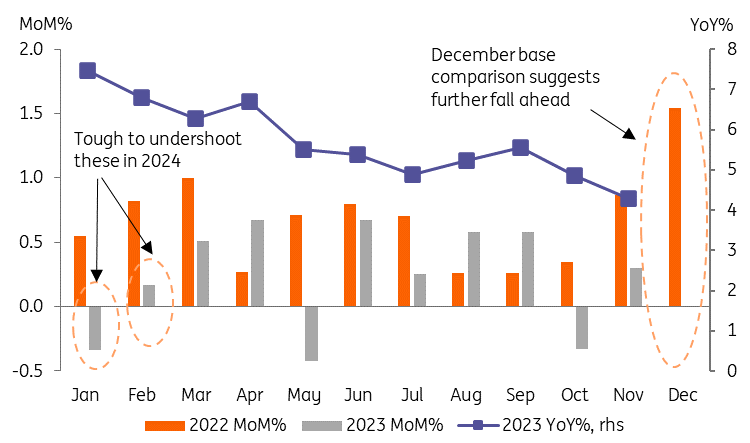

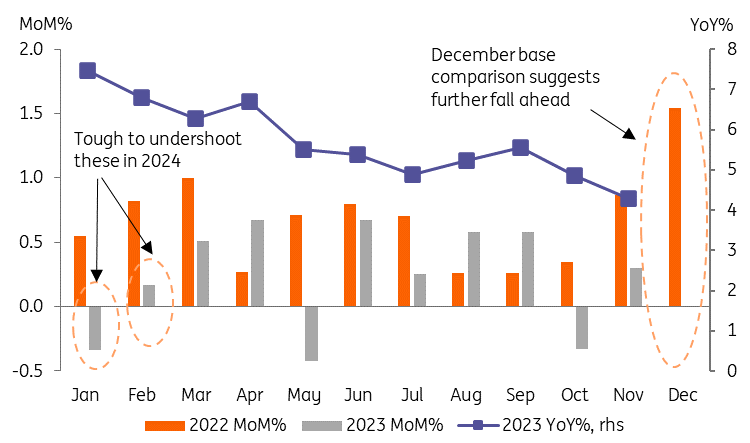

基数效应将使12月份的通胀数据进一步大幅下降

要想略低于澳大利亚央行的目标区间上限,环比变化需要平均为0.24%。因此,粗略地说,每月每增加0.2%,你就可以有不到0.3%的增长。如果超过这个数字,那么在12个月内,你将超过澳大利亚央行的目标。在过去六个月中,CPI涨幅只有两次低于0.3%。这是7月份0.25%的增幅,最近是10月份-0.33%的降幅——这是由汽油价格一次性下跌和假日成本的一些波动性推动的。

好消息是,至少在一个月内,基数效应(去年价格变动对同比的影响)意味着通胀率可能在短期内进一步下降。

去年12月,澳大利亚CPI指数经历了1.5%的大幅上涨,通胀率一度达到8.4%。这是由各种因素不太可能的巧合造成的,我们不希望这些因素再次出现。首先,寒冷的天气和洪水摧毁了许多季节性作物,推高了食品价格。由于洪水,一些煤矿无法运营,导致一些燃煤发电停止。由于天然气出口过多,没有足够的天然气来弥补燃气发电厂的损失。能源价格飙升。所有这些,加上封锁后黄金假日季节旅游和酒店需求的激增,导致假日价格上涨27%,整体娱乐价格上涨11%。

月度CPI涨幅和基数效应

资料来源:荷兰国际集团和CEIC

基础效应让位于运行速率

尽管昆士兰州出现了洪水,但天气似乎不像去年那样异常寒冷或潮湿。希望去年的能源危机不会在今年12月重演。反映旅游和酒店成本的娱乐价格可能会上涨,就像大多数12月份一样,但在冠状病毒肺炎疫情之前,每月娱乐价格通常会上涨5%至7%,而不是去年录得的11.0%的环比涨幅。因此,假设今年出现更正常的上涨,那么我们应该看到CPI指数在12月份的涨幅不超过1%,甚至可能更低,这意味着通货膨胀率将从1%的4.3%降至3.7%,可能低至0.6%的3.3%。这真的会让澳大利亚央行的通胀目标发挥作用。

但好消息可能会中断一段时间,因为去年价格飙升后出现了异常大规模的平仓。但由于2023年底的价格飙升幅度较小,2024年初的平仓也可能相应减少。

去年1月的环比增幅为-0.3%,今年的增幅可能更为温和,为-0.1%至+0.1%,2023年2月的环比增幅可能更接近0.3-0.4。如果是这样的话,那么通胀率将回升0.3-0.6个百分点,回到4%左右的同比水平。

此后,在5月份之前没有特别惊人的基数效应值得担心,届时2023年0.4%的环比下降可能会导致进一步上升,逆转12月份环比下降的趋势。决定今年年底通胀最终走向的因素,将在更大程度上由月度结果的运行率驱动,而非基数效应。正如我们之前指出的那样,目前看起来还不足以令人信服地将通胀率降至目标水平,至少在2024年底之前不会。

宏观经济看起来仍然相当不错

要实现这一点,如果宏观经济放缓将更令人鼓舞。当然,国内生产总值数据一直在下降,但这并不能说明全部情况。就业数据仍然相当强劲。大多数月份,劳动力的增加都高于失业率的上升,这限制了失业率的上升,目前3.9%的失业率仍相当低。零售额同比下降了约2%,但看起来相当稳定,当然不会出现经济衰退或家庭困境。由于房价仍在上涨,尽管澳大利亚央行采取了紧缩措施,但家庭财富的单一最大来源看起来仍然强劲。

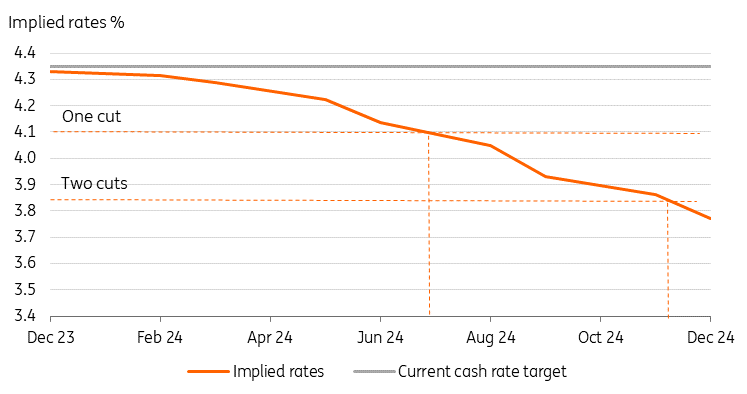

市场定价看起来是错误的

在市场定价方面,期货市场预计5月份降息的可能性为50%,到8月份,首次加息已完全消化,到12月份将进一步降息25个基点。

在我们看来这是完全错误的。首先,与美联储不同的是,澳大利亚央行对提高现金利率一直颇为犹豫。4.35%的现金利率可能有点限制,但并不多。实际通胀率(不含实际通胀率)约为零。适当的限制性税率会更高。在同样的基础上,美联储的实际政策利率超过+200个基点。因此,即便是将政策利率微调至更加中性的水平的观点也不太令人信服。至少在通货膨胀率比5月份下降更多之前不会出现这种情况。

5月份降息的可能性甚至与12月份通胀数据在1月底公布时出现的非常狭窄的低通胀窗口不一致,该数据将在澳大利亚央行2月份会议之前发布。

市场定价

资料来源:Refinitiv

为加息找理由更容易

相比之下,我们对第四季度只有一次降息预期,即使这一预期目前也有点投机性,因为到那时通胀率很有可能还没有达到澳大利亚央行的目标。如果目前红海的紧张局势导致能源价格上涨,甚至所有通常通过这片水域运输的货物价格上涨,情况尤其如此。

澳大利亚央行可能更容易进一步加息,因为如果下半年的月通胀率平均为0.3%,而不是我们乐观假设的0.2%,那么到2024年底,通胀率仍将在4%左右。